貸借対照表が出来上がるまでの過程と見方のコツ

損益計算書はみなれているかたも多いですが、貸借対照表は簿記をしらないと取っつきにくいものです。

ですが、お金のことを考えるときは貸借対照表が必須になります。

簡単なサンプルをつかって貸借対照表が出来上がるまでの過程と見方のコツを解説します。

目次

貸借対照表が出来上がるまでの過程

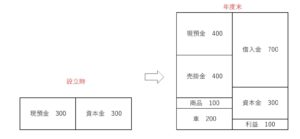

会社を設立してから最初の年度が終わるまでをサンプルに、貸借対照表が出来上がるまでの過程を解説します。

貸借対照表をつくるには簿記の知識が必要ですが、簿記について意識するポイントは一つです。

- なにかに動きがあると、かならず他のものが1つ以上うごく

これを気にしながら読んでくださいね。

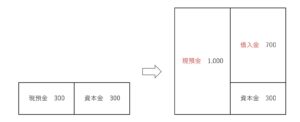

まずは会社を設立し、会社の口座に資本金を振り込みました。

- 現預金が「300」ふえ、資本金が「300」ふえた

現実では、設立のための料金や準備のための経費もかかります。

このような支払いも貸借対照表や損益計算書に載るものです。

ですが、今回はこまかいことは置いといて大筋をおさえましょう。

さて、つぎに借入れをしました。

- 現預金が「700」ふえ、借入金が「700」ふえた

すると、さっきの状態がつぎのように変わります。

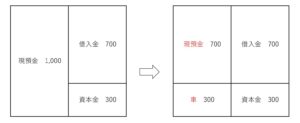

それから、車を購入しました。

- 現預金が「300」へり、車が「300」ふえた

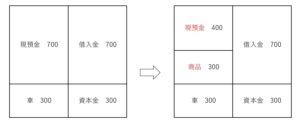

売るものがないと困るので、つづいて商品を仕入れました。

- 現預金が「300」へり、商品が「300」ふえた

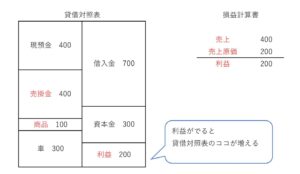

しばらくして仕入れた商品のうち「200」が「400」で売れました。(売上の入金はしばらく後)

ここでは次の2つの取引がおこなわれます。

- 売掛金が「400」ふえ、売上が「400」ふえた

- 商品が「200」へり、売上原価が「200」ふえた

ここで損益計算書も登場します。

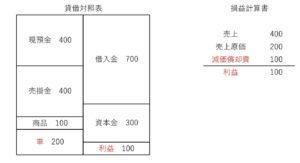

最後に、車の減価償却費を計上しました。

- 車が「100」へり、減価償却費が「100」ふえた

ここまでで最初の年度が終了です。

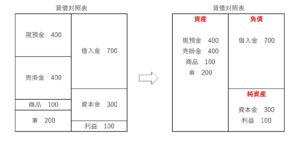

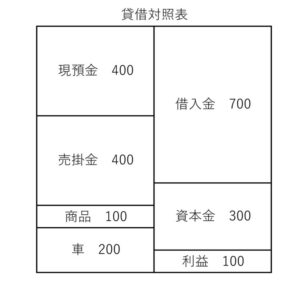

すこし貸借対照表を整理しますが、それぞれの要素は次のようによびます。

- 現預金や売掛金など……「資産」

- 借入金……「負債」

- 資本金と利益……「純資産」

すこし補足しますと、商品や車などのモノは買っただけでは経費になりません。

売れたり使ったときに経費になるのです。そのため商品(資産)がへって売上原価(経費)がふえる、というような経理になるのです。

さて、貸借対照表が出来上がるまでの過程がわかったところで、今度は見方のコツを解説します。

貸借対照表の見方のコツ

貸借対照表をみるにあたって大事なことは、「貸借対照表はこれまで自分がやってきたことの結果」だということです。

これを前提に、次のことを気にしながら貸借対照表をみる必要があります。

- 資産・負債・純資産の意味

- お金の増減と利益の関係

- お金の使いかたはよいのか

- 負債の支払いはできるか

- 将来へのヒントが載っている

1.資産・負債・純資産の意味

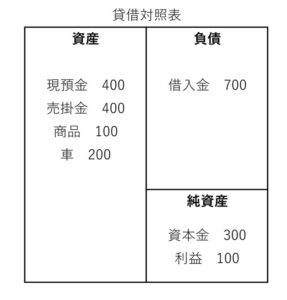

貸借対照表は会社の財政状況をあらわすものですが、左右にわけてみましょう。

すると次のことがいえます。

- 右(負債・純資産)……どうやってお金を集めたか

- 左(資産)……お金を何につかったか

どうやってお金を集めたか……?

- 会社を設立するときの資本金……「300」

- 借入れをした……「700」

- 利益で稼いだ……「100」

お金を何につかったか……?

- 現預金(として持っていることを選んだ)……「400」

- 売掛金(入金は後でいいですよ、と言った)……「400」

- 商品(在庫は適正?)……「100」

- 車……「200」

イヤミなカッコ書きをつけましたが、お金の集めかた・使いかたについて自問自答することが改善のきっかけになるのです。

2.お金の増減と利益の関係

設立時と年度末をくらべてみると、次のようになります。

利益が「100」なので、設立時の「300」よりもちゃんと「100」増えている。

ホントによいのでしょうか……?

余分な資産がなければ、次の合計で「1,100」になっているはずです。

- 資本金「300」 借入金「700」 利益「100」

「1,100」にならないのは、次のことが原因です。

- 売掛金「400」 商品「100」 車「200」……計「700」

「1,100」から「700」つかっているので、残りが「400」なのです。

当然ですが商品がなければ稼げませんし、入金があとになるのも業界によっては常識です。

また車などの固定資産も必要になりますよね。

じつはお金の増減と利益は一致しないのが常なのですが、それでもズレた理由は把握しておくべきです。

ズレる理由は「お金のつかいかた」によるからです。

3.お金の使いかたはよいのか

お金の使いかたに正解はありません。

経営の目的は人それぞれですし、失敗があってもよいと思います。挽回すればよいので。

使いかたの良し悪しは経営者それぞれが決めることですが、「制限があることを知っているか」が重要です。

今回のサンプルでは車「300」を買いましたが、商品を仕入れること・どれくらい売れそうかということを考慮していたかが大事なのです。

お金が足りなくなる可能性を考えていたか、ということです。

入ってくるお金はコントロールできませんが、出ていくお金は自分が決めることです。

なのでお金の使いかたは大事なのです。

4.負債の支払いはできるか

負債には借入金だけではなく、仕入代金を後ばらいにしたときの「買掛金」や人件費の「未払給与」その他もろもろの経費の「未払金」などもふくまれます。

これら負債が払えるか、ということは常に気にしておきましょう。

どんなに黒字でも、支払いが滞ると会社は倒産してしまうからです。

支払いが遅れるなら敬遠されますし、「ちょっと待ってよ」は通じないのが経営の世界です。

たとえば借入金。

現預金との関係もみておく必要がありますが、それにくわえて利益の確認もしておきましょう。

お金の増減と利益は一致しませんが、それは年度単位でみたときのことであり、最終的には一致するので参考にせざるを得ないのです。

今回のサンプルでは上記のようになっています。

もし借入金の返済が「7年」なら、毎年「100」の利益をだせばよいので今回は問題ありません。

ですが、もし「5年」で返済なら、来年はもっと利益をだす必要があるでしょう。

こんな風に「借入金と利益の関係」はかならずチェックしておくべきことなのです。

5.将来へのヒントが載っている

今あるお金は十分でしょうか……?

これを考えるヒントが貸借対照表にのっています。

- 売掛金……いつ・いくらのお金がはいってくるか

- 商品……つぎの仕入はどれくらい必要か

- 車……来年の経費(減価償却費)は計算できます。

- 借入金……元本の返済額=最低限必要な利益

これらの情報は、将来のことをかんがえるときに外せないものです。

いちど将来のことをかんがえて、それから今に戻ってきてお金が足りるかどうか考える。

これが経営の基本的なスタイルです。

そのためには貸借対照表が必須のものになるのです。

まとめ

貸借対照表が出来上がるまでの過程と見方のコツについて解説しました。

利益がいくらか(損益計算書)も大事ですが、お金のことを考えるには貸借対照表は必須です。

出来あがる過程がわかれば見方も変わるかなと思ったのですが、いかがでしょうか。

「自由につかえるお金はいくらか」気になったときに役にたつのが貸借対照表です。

※ 記事作成時点の情報・法令に基づいています。