不動産所得が赤字でも還付にならないケース

不動産所得が赤字であっても還付にならないのは、次のようなケースです。

- そもそも源泉所得税や予定納税がゼロ

- 貸別荘など趣味的な不動産の貸付けが赤字

- 赤字のうちに土地を購入するための借入金利息がある

- 外国にある中古の建物の貸付けが赤字

還付の原因となる損益通算という仕組みからみていきましょう。

目次

還付になる仕組み(損益通算)

不動産所得が赤字のとき、所得税の還付をうけられるのは「損益通算」という仕組みが関係します。

損益通算とは、ある所得の黒字から他の所得の赤字をマイナスすることをいいます。

所得税の計算そもそもに戻りますが……

所得税は、すべての収入をまとめて計算するわけではありません。

事業や給与、不動産、副業という種類ごとに分け、それぞれ所得を計算し、その後に合算するようになっています。

この合算をするとき、本来は赤字は切り捨てとなります。

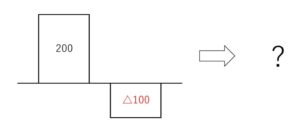

たとえば……

- ある所得が「200」

- 他の所得が「△100」……「△」はマイナスの意味です

シンプルに考えると「200+△100=100」となりそうです。

ですが、赤字が切り捨てということは「200」にたいして所得税がかかる、ということなのです。

「マイナス100」をすることは、基本的にはできないわけです。

ここで「損益通算」という仕組みが登場します。

損益通算は、ある所得の黒字から他の所得の赤字をマイナスすることですが、マイナスできる赤字は限定されています。

次の4つの所得の赤字だけなのです。

- 不動産

- 事業

- 譲渡(総合)

- 山林

そのため、もし不動産所得が赤字なら、ほかの給与などの所得からマイナスすることができます。

その結果、マイナスされる前の所得で計算されていた源泉所得税などが還付されることになるのです。

不動産所得が赤字でも還付にならないケース

不動産所得が赤字でも所得税が還付にならないのは、次の理由がかんがえられます。

- そもそも源泉所得税や予定納税がゼロ

- 貸別荘など趣味的な不動産の貸付けが赤字

- 赤字のうちに土地を購入するための借入金利息がある

- 外国にある中古の建物の貸付けが赤字

そもそも源泉所得税や予定納税がゼロ

税金の還付とは、いちど納めた税金がもどってくることをいいます。

源泉所得税や予定納税がゼロということは、いちど納めた税金がゼロということです。

そのため、もどってくる所得税もゼロになるのです。

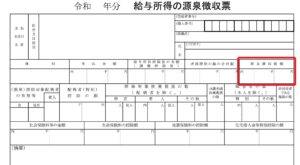

ちなみに、給与の場合、源泉所得税がいくらかは次の箇所に記載されています。

なお、青色申告をしていて、損益通算をしてもなお赤字が残るなら申告はしておきましょう。

その赤字は、翌年以降3年間の黒字からマイナスでき、将来の税金がすくなくなるからです。

貸別荘など趣味的な不動産の貸付けが赤字

別荘のように、趣味や娯楽などが目的でもっている不動産を貸したときの赤字は、損益通算できません。

このようなものを持てるということは、お金が余っている……と捉えられます。

そこまでのお金持ちを優遇する必要もないだろうということなのです。

赤字のうちに土地を購入するための借入金利息がある

不動産所得の経費には、不動産を購入するための借入金の利息もふくまれます。

ですが、赤字のうち、土地の利息の部分は損益通算できません。

土地の利息が「100」だとして……

- 赤字が「150」なら、損益通算できるのは「150ー100=50」です。

- 赤字が「80」なら、損益通算できる金額はありません。

かつてバブルのときに、不動産の転売を繰り返して儲けようという動きがありました。

借入れをしても、転売すればするほど儲かる時代だったようです。

その結果、不動産の価格が実態に見合わないほど高くなっていったため、少しでもこの動きをけん制するために土地の利息について制限がもうけられたと言われています。

外国にある中古の建物の貸付けが赤字

外国にある中古建物の減価償却費を簡便法により計算しているときは、赤字のうち、その減価償却費の部分は損益通算できません。

といっても少し複雑になっているので、順をおってみていきましょう。

不動産所得の経費には、建物の減価償却費もふくまれます。

減価償却費を計算するとき、中古のものについては、原則として耐用年数を見積ります。

しかし、この見積もりはむずかしいので「簡便法」によりおこなうことも認められています。

簡便法によると、耐用年数は次のように計算されます。

- (法定耐用年数ー新築から購入までの経過年数)+新築から購入までの経過年数×20%

つまり、新築から購入までの期間が長くなるほど、短い耐用年数になるのです。

耐用年数が短くなるほど、毎年の減価償却費はおおくなる。

外国では、日本のように地震が多発しないところもあり、長持ちする建物も多くあります。

そのような建物に投資をし、多額の減価償却費を計上することによる節税……

これを防止するため、外国にある中古建物の減価償却費を簡便法により計算しているときは、赤字のうち、その減価償却費の部分は損益通算できないことになっているのです。

まとめ

不動産所得が赤字のときに所得税が還付されるのは、損益通算という仕組みがあるからです。

ですが、源泉所得税や予定納税がゼロのとき、経費に土地の利息などがふくまれているときなどは、赤字であっても損益通算の対象になあらないこともあります。

その結果、不動産所得が赤字であっても還付されないこともあります。

節税を狙って不動産投資をするときは、甘い夢のような見積もりを見せられることもありますので、くれぐれも慎重に。

※ 記事作成時点の情報・法令等に基づいています。