年収の壁(100万円、103万円、106万円、130万円)

家族がパートやアルバイトをしていると、年収○○円以上だと税金や社会保険がふえる、というラインがあります。

これが、年収の壁です。

- 年収100万円……住民税

- 年収103万円……所得税

- 年収106万円……健康保険・厚生年金

- 年収130万円……健康保険・厚生年金

以下、それぞれ解説します。

年収の壁(税金)

税金にかかわる年収の壁をかんがえるとき、通勤手当は年収に含めません。

会社からもらう源泉徴収票で「支払金額」に載っている金額が年収となります。

年収100万円の壁(東京都23区内の場合)

住民税がゼロになるかどうかの年収の壁です。

住民税は、次の2つのものから成っています。

- 所得割……収入をベースに計算するもの

- 均等割……収入にかかわらず支払うもの

この均等割は、その自治体に住んでいるかたは、収入にかかわらず誰でも支払うもの。

というのが、原則的なルールです。

金額は5,000円。(自治体により異なる可能性があります)

金額がすくないとはいえ、赤ちゃんや子供のことを考えたとき、どうでしょうか。

そこで、均等割を払わなくてもよい=均等割が非課税になるというルールがあります。

それが、次のとおりです。(扶養家族がいないときの数字です)

- 所得が45万円以下であること

※ この数字は東京都23区内のものです。お住まいの自治体により異なりますので確認しましょう。

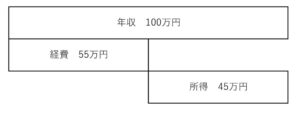

給与にかかる税金は、年収そのものにはかかりません。

年収から経費をひいたものが所得となりますが、給与の場合の経費は年収におうじて自動で決まります。

この経費を「給与所得控除」と呼びますが、年収100万円なら、経費は55万円です。

この経費55万円は最低限のものであり、誰でも55万円はとれます。

55万円よりおおく経費をとるためには、年収162.5万円をこえる必要があります。

なので、年収100万円のとき、所得は45万円となり、上記の基準を満たすのです。

年収103万円の壁

この年収は、次の2つのことの年収の壁です。

- 配偶者控除や扶養控除からはずれるかどうか(扶養しているかたにとって)

- 所得税がゼロになるかどうか(扶養されているかたにとって)

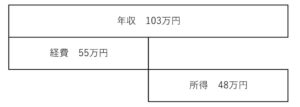

配偶者控除と扶養控除については、次の条件があります。

- その家族の所得が48万円以下であること

給与についての説明は上記のとおりですが、所得48万円から逆算すると、年収は103万円となります。

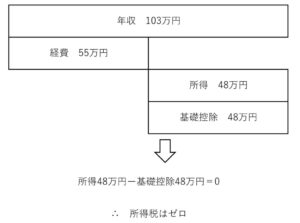

そして、所得税の計算を続けていくと、所得控除のなかに「基礎控除」というものがあります。

これは、自分自身の生活費を税金でも考慮するよ、というものです。

生活費がかかるぶん、税金もすくなくする、というわけです。

その金額は48万円です。

所得から所得控除をひいたものに税率○○%をかけると所得税がでてくるのですが……

給与の所得が48万円で、基礎控除が48万円なら、残りはゼロです。

つまり、所得税がかからないのです。

配偶者が、この103万円の壁を超えても、年収201万円までなら配偶者特別控除をうけることができます。

配偶者控除がとつぜんゼロになるのではなく、年収201万円までは配偶者控除がすこしづつ減っていくという仕組みになっているのです。

ですが、年収がこれくらいになってくると、社会保険の影響が大きくなります。

配偶者特別控除をかんがえる前に、続きを読んでみてください。

年収の壁(社会保険)

社会保険(健康保険・厚生年金)でも「扶養」があります。

この扶養からはずれると、単独で健康保険・厚生年金にはいることになります。

下記の年収は、いずれも扶養からはずれるかどうかの年収の壁です。

なので、扶養しているかたが健康保険・厚生年金にはいっている、という前提での話となります。

(フリーランスのかたは国民健康保険・国民年金です)

そして、下記の内容は協会けんぽのものです。

扶養の条件は、社会保険の団体により変わります。

業種・業界により、それぞれ独自の社会保険があることも多いので、協会けんぽでないなら、はいっている団体の情報で確認しましょう。

なお、社会保険での年収には、税金と違い、通勤手当を含めます。

源泉徴収票ではなく、給与明細をみながら年収を考えましょう。

年収106万円の壁

次の条件をすべて満たすと、単独で健康保険・厚生年金にはいることになります。

- 1週間の労働が20時間以上

- 雇用が2ヵ月を超える見込み

- 毎月の給与8.8万円以上

- 学生ではない

- 従業員が101人以上の会社で働く

なお、「101人以上の会社」は、令和6年(2024年)10月から「51人以上の会社」に変わります。

たとえば、毎月の給与が8.8万円で社会保険にはいると、毎月の健康保険・厚生年金は13,000円くらいになります。

年間では15万円くらいの金額になってしまいます。

「どんな規模の会社で働くか」がポイントになると思いますので、働きはじめる前に必ず確認しましょう。

社会保険がふえた分、年収をふやそうとすると、次の130万円の壁に引っかかる可能性もありますので。

年収130万円の壁

年収が130万円以上になり、かつ、扶養しているかたの年収の半分以上になると、単独で健康保険・厚生年金にはいることになります。

ちなみに、年収130万円ピッタリだと、年間の健康保険・厚生年金は20万円くらいです。

年収129万円だったらゼロだったものが、とつぜん20万円……

と考えると、すくなくとも年収150~160万円くらいにしないと手取りは減ってしまいます。

まとめ

税金・社会保険にかかわる年収の壁を解説しました。

社会保険は、団体により扶養の条件に幅がありますので、必ず確認しましょう。

税金も社会保険も、毎月すこしづつ支払っていると痛みを感じにくいものです。

事前に、年間どれくらい?を考えましょう。

※ 記事作成時点の情報・法令等に基づいています。