家族が扶養からはずれると税金はいくら増えるのか

家族が扶養にはいっていると、配偶者控除や扶養控除のおかげで税金がすくなくなります。

その仕組みについて、次のことを解説します。

- 扶養にはいるための条件

- 扶養にはいっていると、いくら税金が減るのか

- 扶養からはずれると、いくら税金が増えるのか

扶養に入っているとき

一緒に暮らしている家族の収入がない・又はすくない場合には、「その家族の生活費もかかるよね」ということで、所得税と住民税がすくなくなる仕組みがあります。

所得控除と呼ばれるものですが、その家族が誰かにより、次の2種類のものがあります。

- 夫または妻……配偶者控除

- 子供または親など……扶養控除

この仕組みにより、税金がどれくらいすくなくなるのかをみてみましょう。

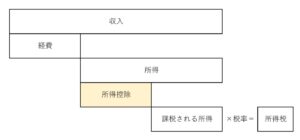

まず、所得税・住民税の計算ですが、次のようにおこないます。

- 「収入ー経費」で所得を計算する

- その所得から「所得控除」をマイナスし「課税される所得」を計算する

- 課税される所得×税率=税金

※ 収入が給与・事業など複数あるときは、それぞれの収入ごとに所得を計算します。

※ この図は、収入が1種類のみのケースです。

扶養の家族がいるときは、上記の図の「所得控除」が増えるのです。

その結果、次の金額分、税金がすくなくなります。

- 配偶者・扶養控除の金額 × 税率

この配偶者控除・扶養控除の金額ですが、年齢におうじて次のとおりです。

なお、所得税と住民税ですこし違いがあり、カッコ内の数字は住民税のものです。

- 配偶者控除

- 扶養控除

そして、扶養にはいるためには、家族の収入について次の条件が付されています。

- 所得が48万円以下であること

- 自分がやっている事業の専従者でないこと

収入が、パートなど給与のみのときは、年収103万円以下なら条件を満たします。

年収103万円の壁、の由来です。

給与以外に副業などをしているときは、まとめて計算せずに、それぞれ所得を計算した後に合計します。

このときは、年収ではなく所得48万円以下を意識しましょう。

扶養からはずれると税金はいくら増えるのか

もし、家族の収入が増えて扶養からはずれると、自分と家族、それぞれの税金が増えることになります。

具体的にいくら増えるのかは、下記の説明を参考に試算してみましょう。

自分の税金

扶養からはずれると、所得控除が減ります。

その結果、次の金額分、税金が増えることになります。

- 減る配偶者・扶養控除の金額 × 税率

※ 所得税の税率……5%~45%

※ 住民税の税率……一律10%

家族の税金

家族の収入が増えれば、それぞれが単独で税金を支払うことになります。

計算の流れは、これまでの説明を参照ください。

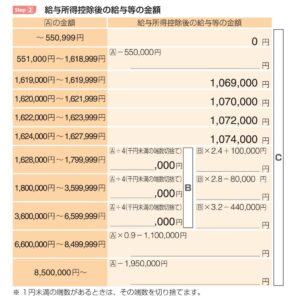

もし、収入が給与のみのときは、所得は次のように計算できます。

(令和4年分 所得税及び復興特別所得税の確定申告の手引き より抜粋)

収入が給与以外にもあるときは、べつべつに所得を計算しましょう。

家族全体での収支はどうか

税金における扶養には、年収103万円の壁というものがあります。

これは、収入が給与のみの場合で年収103万円をこえると、税金における扶養からはずれることを意味しています。

もし、給与以外にも収入があるときは、年収ではなく「所得48万円以下」という扶養の条件を意識しましょう。

これを踏まえたうえで、家族全体の収支を考えればよいのですが、忘れてはいけないのが健康保険・年金のことです。

税金ではなく、これら社会保険での扶養にはいるための条件として年収130万円の壁が存在します。

この基準は協会けんぽのものですが、加入している社会保険の団体により異なることもあります。

税金より社会保険のほうが金額が大きくなることもあるので、それぞれの団体に確認しましょう。

税金だけではなく、社会保険も含めて家族全体の収支を考えることは、必須です。

まとめ

家族の収入が増えて扶養からはずれると、税金がいくら増えるのか?

その仕組みを解説しました。

税金においては「年収103万円の壁」というものが存在しますが、忘れてはいけないのが社会保険のことです。

いろんなところで微妙な違いがあり「扶養」の条件はとても複雑です。

「家族の収入が○○円なら、家族全体では△△円のプラスまたはマイナスになる」ということは、それぞれのケースで具体的に計算するのがよいでしょう。

むずかしいことでしょうが、扶養の条件は垣根をこえて統一して欲しいものですね。

※ 記事作成時点の情報・法令等に基づいています。