役員報酬が払えないときはどうすべきか

ときにお金の余裕がなくなり、役員報酬がはらえないことも起こります。

そんなときにどうすべきか、について確認しておきましょう。

何もしないとどうなるか

役員報酬は、毎月おなじ金額でなければならない…というルールになっています。

でも、ときには、お金が足りないなど資金繰りの問題がでてくることもあります。

そんなときに、もし、ある月から役員報酬を払わないと……

原則として、その年度の、その役員への役員報酬は、すべて経費になりません。

より正確にいうと、すべて損金不算入となるのです。

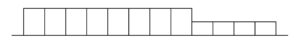

もし、まったくはらわないのではなく、少しでもはらっておくなら、たとえば次のような状況もあり得ます。

このときは、次のとおり色を塗ってあるところは、経費になります。

色を塗ってあるところだけをみれば、毎月おなじ金額になっているので。

いっぽう、色を塗っていないところは、年度をとおしてみると毎月おなじではないため、経費にならないのです。

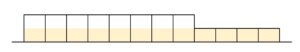

もし、完全にはらわない月があると、たとえば次のようになります。

このときは、年度をとおして毎月おなじ金額になっている部分はありません。

しいて言えば、ゼロ円でしょうか…

なので、その年度の、その役員への役員報酬は、すべて経費にならないのです。

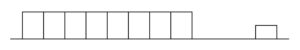

ただし、役員報酬は、年度がはじまってから3か月以内であれば、変えることができます。

もし、このルールがなければ、会社の設立から清算まで、役員報酬を変えることができませんから。

すると、たとえば次のようになります。

このときは、ルールに沿ったあつかいをしているので、支給した2回分ともに経費になります。

ここまでは、基本的なルールです。

役員報酬の変更については、特例もあります。

めったに使うことができない特例ですが、確認しておきましょう。

臨時に変えることができるとき

つぎのどちらかによる変更のときは、年度の途中であっても、すべて経費になります。

変更前・変更後。それぞれが上記のルールをみたしているなら…ですが。

デリケートなところなので、法律をぶぶんてきに引用します。

- 臨時改訂事由……「役員の職制上の地位の変更、その役員の職務の内容の重大な変更その他これらに類するやむを得ない事情」による役員報酬の変更

- 業績悪化改訂事由……「経営の状況が著しく悪化したことその他これに類する理由」による役員報酬の変更

うえの臨時改訂事由は、はらわない理由としては、つかえないものです。

地位、つまり役職の変更なので、払わないとするなら退職…になってしまうでしょうから。

焦点になるのは、したの業績悪化改訂事由です。

経営の状況が著しく悪化…にあたれば、年度途中からでも、役員報酬をはらわない、つまりゼロにすることができるので。

ここで問題になるのは、「著しく」悪化したかどうかです。

たんに資金繰りが悪化したり、目標を達成できなかっただけでは、「著しく」とは認められません。

「著しく」とは、たとえば次のようなことがあたります。

- 株主から、へたをすれば裁判になるような責任追及をされ、役員報酬を下げざるをえないとき

- 借入金のリスケジュールをするさいに、役員報酬を下げざるをえないようなとき

- 主要な取引先が倒産したり不渡りをだしたことにより、業績悪化がさけられないとき

いずれも、第三者がからみ、裁判・不祥事・倒産レベルの事実がおこったときのものです。

めったにつかえるものではありません。

むしろ、つかえないほうが有難い…と思うようにしましょう。

なので、業績悪化改訂事由にあたらず、役員報酬がはらえないとき……

そのまま何もしないなら、基本的には、その年度の役員報酬はすべて経費にならないのです。

ただ、応急処置のようなものはあります。

役員報酬が払えないときはどうすべきか

役員報酬がはらえないときに、未払いでも、役員報酬を計上することはできます。

そもそも経費とは、サービスの提供をうけたときに計上するものですから。

はらう・はらわない…にかかわらず。

年度をとおしてみたとき、つぎのように役員報酬が12回あるようにするのです。

いっぽうで、その役員への未払金がふえていきます。

いつかは、はらうわけです。

もし、役員や株主が、それぞれ他人だったらどうでしょうか。

(親友など仲良しが前提ではありません)

そう簡単に、はらわないとすることは出来ないものだと思うのです。

なので、いちど役員になったら、毎月、たとえその時にはらえなくても、役員報酬はでてくる。

そして、はらえないなら、未払金がふえていく。

役員というのは、会社と委任契約をむすぶものですから。

このように考えましょう。

源泉所得税をはらっておく

未払いであっても、源泉所得税ははらっておくのがよいです。

役員報酬をはらう月の、翌月10日までに、税務署へ源泉所得税をはらうのです。

(納期の特例をうけていれば、半年ごとに)

というのも、源泉所得税をはらっておけば、その月の役員報酬が、源泉所得税におうじた金額で、存在したことの証拠になるからです。

じつは、役員報酬を経費にするには、毎月おなじ金額を「支給する」ことが条件になっていると読めます。

またまたデリケートなところなので、法律から引用しますね。

経費になる役員報酬とはどういうものか…が書かれています。

その支給時期が一月以下の一定の期間ごとである給与で当該事業年度の各支給時期における「支給額」が同額であるものその他これに準ずるものとして政令で定める給与

(法人税法 第34条より抜粋 カッコを追加)

問題は「支給額」ですが、支給するものをいうのか・支給したものをいうのか…

なんとも曖昧です。

いっぽう、役員報酬から天引きする源泉所得税については、次のようにさだめています。

会社は、役員報酬の支払の際、その役員報酬について所得税を徴収し、その徴収の日の属する月の翌月10日までに、これを国に納付しなければならない

(所得税法 第183条をすこしアレンジ)

役員報酬をはらっていなければ、源泉所得税をはらう必要もないわけです。

源泉所得税をはらっておけば、逆説的に、役員報酬をはらったことの証拠にもなる。

…とゴリ押しはできないですが、多少は税務署のツッコミもやわらかくなるはずです。

すくなくとも税金をはらっているわけですので。

役員報酬がはらえないとき・はらうのがキツイときは、ときに出てきます。

そんなときは、未払いであっても、役員報酬を計上するようにしましょう。

そうでないと、被害が大きいので。

また、役員報酬が未払いであっても、源泉所得税だけははらっておきましょう。

役員報酬が存在することの裏づけとして。

ただし、これは応急処置です。

せいぜいもって1年程度の。

翌年度になったら、状況におうじた役員報酬へ変更し、未払金も返していくようにしましょう。

なるべくなら、〇月分はこれ、△月分はこれ、と追えるように。

未払いのまま、長いあいだ放置すれば、そもそも役員報酬は存在しなかった…という問題にもつながりかねません。

また、まとめて返すと「これはボーナス…?」という新たなべつの問題もでてきます。

(役員へのボーナスには、毎月の報酬とは別に、きびしいルールがあります)

未払金を解消するときも、慎重におこなう必要があるのです。

まとめ

役員報酬がはらえないときはどうすべきか、についてみてきました。

お金が足りなくなることは、ときに起こることです。

でも、定期的にお金や数字をみておき、先のこともみていれば、多少は緩和できるものです。

なお、役員報酬がゼロになると、会社を経由しての社会保険には加入できなくなります。

個人で、国保・国民年金に加入することになる……ということも気にしておきましょう。

役員報酬の設定で迷ったかた向けにスポット相談もお受けしております。

※ 記事作成時点の情報・法令に基づいています。