取引先に請求する交通費は売上か立替金となる

交通費込みで売上を請求したとき、その交通費分は売上か立替金として経理します。

どちらの方法でも利益はおなじになりますが、簡易課税をつかっているときは立替金のほうがすこしおトクになります。

この2つの方法の違いや立替金とするための条件などを解説します。

取引先に請求する交通費は売上か立替金となる

仕事をするときにかかった交通費を、取引先が実費精算してくれることがあります。

本来の料金にくわえて交通費も請求していいよ、というケースです。

このときの交通費には、2通りの経理の方法があります。

- 請求する交通費を売上とし、同時にその交通費を自分の経費とする

- 交通費は立替金とする

交通費以外にも経費があると思いますが、「本来の料金」「交通費」だけにスポットをあてて利益を考えてみましょう。

交通費を売上とするときは、次のようになります。

取引先にとっては、「本来の料金+交通費」が外注費などとして経費になります。

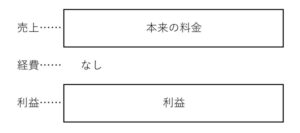

いっぽう、交通費を立替金とするなら、次のとおりです。

立替金は、売上でも経費でもないので、利益の計算には関係しないのです。

取引先にとっては、「本来の料金」が外注費などとなり「交通費」は旅費交通費などとして経費になります。

こちらにとって、どちらの方法でも利益はおなじですし、手元に残るお金もおなじです。

取引先にとっては、どちらの方法でも経費の総額・出ていくお金は変わりません。

たがいに経理の方法がすこし変わるだけのようにみえますが、どちらがよいのでしょうか。

どちらがよいか&判断基準

じつは、どちらかを自由に選べるわけではないのですが、税金への影響や判断基準をかんがえてみましょう。

- 消費税

- 源泉徴収(フリーランス限定)

- 売上か立替金かの判断基準

消費税

交通費を売上に含めるときは、売上が増えることになります。

そこで、消費税に次の影響があります。

- 納税義務……2年度前の課税売上が1,000万円をこえると課税事業者になる

- 簡易課税……2年度前の課税売上が5,000万円以下だとつかえるのが簡易課税

- 簡易課税と原則のどちらがトクか

交通費を売上に含めたとき、簡易課税をつかっていれば納税はふえます。

そもそも原則より簡易課税のほうがトクなら、そこまで大きな影響はないのかもしれません。

ですが、できるなら立替金としたほうがよいのではないかと考えます。

源泉徴収(フリーランス限定)

交通費を売上に含めるなら、源泉徴収される所得税はふえます。

ただ、どちらの方法でも利益はおなじなので、1年間の所得税もおなじです。

源泉徴収がおおければ、次の申告でおさめる所得税がすくなくなる。

源泉徴収がすくなければ、次の申告でおさめる所得税がおおくなる。

どちらがよいかは、それぞれ考えてみましょう。

売上か立替金かの判断基準

交通費は、基本的には売上となります。

立替金というのは他の誰かがつかうものを立て替えたときの科目ですので、自分がつかった交通費は基本的には立替金とはならないのです。

そのため、立替金とするなら状況をととのえておく必要があります。

- 契約などでどうなっているか

交通費は、基本的に仕事をうける側の経費になり、そして売上になるものです。

しかし、契約などで「仕事にかかる経費は取引先が負担する」ような文言があれば、立替金とすることができます。

また、取引先がどう経理しているかにもよりますので、担当者に確認をとるのがよいでしょう。

- 交通費を上乗せ請求しない

立替金は、実費精算するときにつかうものです。

もし、実際にかかったのが「9,800円」なのに請求は「10,000円」というように、上乗せして請求するなら、それは売上となります。

- 誰が支払うべきものか

自分が支払うべきなら自分の経費となり、請求する交通費は売上となります。

取引先が支払うべきなら取引先の経費となり、請求する交通費は立替金となります。

領収書のあて名はどうなっているでしょうか……?

取引先の経費なら、あて名は取引先となるはずです。

領収書は取引先のあて名でもらいたいものですが、うっかりすることもあります。

そんなときは、様式は自由でよいので、明細などを記した立替金精算書をつくりましょう。

領収書も立替金精算書も取引先にわたす必要がありますが、立替金とするならここまでの手順を踏んでおきましょう。

何もしなければ、売上となってしまうので。

まとめ

取引先に請求する交通費をどう経理するかについて解説しました。

基本的には売上となるのですが、状況によっては立替金とすることもできます。

立替金とするなら、簡易課税をつかっているときにすこし節税になる場面もありますが、そのぶん手間はふえます。

節税するなら、手間を惜しまないようにしましょう。

※ 記事作成時点の情報・法令等に基づいています。