源泉徴収の仕組み・理由・しないとどうなる?

事業を行っていると、さまざまな支払いが生じます。

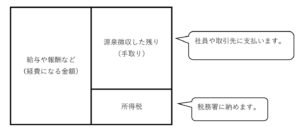

その中でも、給与など特定の支払いについては、所得税を天引きして支払う必要があります。

そして、天引きした所得税は、社員や取引先ではなく、税務署へ納めます。

この「所得税を天引きすること」を、源泉徴収と言います。

源泉徴収の仕組み

源泉徴収が必要な場合、次のように、お金の支払い先は2つになります。

※ 説明の都合上、住民税や社会保険のことは省いています。

社員や取引先に支払うのは、所得税を源泉徴収した残り(手取り)となるのです。

一方、源泉徴収した所得税は、支払った月の翌月10日までに、税務署へ納めます。

※ 社員やスタッフが10人未満の場合は、毎月ではなく、年2回に分けて納めることもできます。

このように源泉徴収する所得税を「源泉所得税」、確定申告して納めるものを「申告所得税」と呼んで、同じ所得税ですが区別することもあります。

なお、源泉徴収しているのは、会社や事業主自身の税金ではなく、社員や取引先の税金です。

本来は国がやる仕事を、代行しているような事になるのです。

源泉徴収は所得税の前払い

所得税は、個人の1年間(1月~12月)の収入にかかる税金です。

当然、1年が終わってみないと、税金がいくらになるかは分かりません。

源泉徴収している時点では、社員や取引先にとっては、分割で、概算で、所得税を前払いしている訳です。

社員であれば年末調整により1年間の所得税を精算しますが、そうでない場合は、取引先が自分で確定申告をして1年間の所得税の精算を行います。

なぜ源泉徴収が必要か

もし、源泉徴収がない場合、すべてを相手に支払います。

そして、相手が自分で確定申告をして、所得税を納めることになります。

ここで問題になるのが、サラリーマンの数です。

令和3年(2021年)の所得税の申告をした方は2,300万人ほどですが、同じ時期に、日本全国にサラリーマンが約6,000万人います。

もし、源泉徴収という仕組みがなければ、おそらく税務署はパンクしてしまうでしょうね。。。というのが1つ目の理由です。

2つ目の理由は、国が、所得税を前もって受け取れる、という事です。

国からすれば、税金を取りはぐれることが少なくなる訳です。

そして、サラリーマンにとっては、自分で確定申告をする手間暇が省ける、というのが3つ目の理由です。

ただ、これには「自分が1年間でいくらの所得税を納めているか」が分かりにくくなる、というデメリットの方が大きいように思います。

総じてみれば、国のための仕組みである、という事でしょうね。。

源泉徴収するのは誰か

源泉徴収というのは、法律上、義務です。

つまり、源泉徴収しなければならない事になるのですが、それは源泉徴収の対象になる支払いをする方です。

例外的に、人を雇っていなかったり、お手伝いさんが2人だけ、くらいの個人の方は、義務はありません。

なお、法人は、例外なく、源泉徴収の義務があります。

源泉徴収の対象になる支払い

- 給与、ボーナス、退職金

- 弁護士、司法書士、税理士などの士業への報酬(行政書士を除く)

- 原稿料や監修料

- 写真や挿絵、デザインの料金

- 講演やセミナーの料金

- 翻訳や通訳の料金

- 測量や建築設計の料金

- プロ野球、サッカー選手などへの報酬

- 年金、利息、配当金 など

源泉徴収するのは、個人の税金である所得税ですので、相手先も原則として個人となります。

また、対象になるものは、まだまだ他にもあります。

イメージですが、資質・技量・資格などが必要で、誰にでも出来るものではない仕事は、源泉徴収の対象になるかも、と押さえていただいて、その都度、確認するようにしましょう。

源泉徴収をしないとどうなる?

源泉徴収するのは、会社や事業主自身のではなく、社員や取引先の所得税です。

もし、源泉徴収するのを忘れた場合、当然納めることになるのですが、納めるのは会社や事業主となります。

源泉徴収する義務がありますので。

「社員や取引先の所得税なんだから、本人と直接交渉してくれ」とは言えないのです。

結果、会社や事業主が、一度は税務署へ納めて、後で社員や取引先とやり取りをすることになります。

また、期限に遅れて納めるときは、不納付加算税という罰金もついてきますので、注意が必要です。

※ 記事作成時点の情報・法令等に基づいております。