役員を含むサラリーマンの節税【特定支出控除】

スーツ代や交際費のように、仕事・プライベートがはっきり線引きできない支払いは、どうしてもあるものです。

会社の経費にするには、ちょっと腰が引ける……

そんなときに検討すべきなのが「特定支出控除」です。

会社ではなく、個人の税金がすくなくなる仕組みです。

条件がちょっと厳しめなので使い勝手はそこまでですが、念のために検討はしてみましょう。

特定支出控除とは

会社の経費にならなくても、役員や社員が個人的に支払っているもの(仕事に必要な支払い)ってあると思います。

それがあるときに、個人の税金(所得税・住民税)が少なくなる仕組みがあります。

この仕組みを「特定支出控除」といいます。

追加で経費がとれる、そんな仕組みです。

対象になるもの(特定支出)

次のものが対象ですが、いずれも「仕事に必要だ」ということについて会社の証明書が必要になります。

これらを「特定支出」と呼んでいます。

- 通勤費、出張費、引っ越し代、研修代、資格を取るための費用

- 書籍代、スーツ代、交際費(この3種は合計65万円まで)

なお、通勤手当のように会社から支給されているものがあるときは、それぞれの特定支出からマイナスします。

どう税金に影響するか

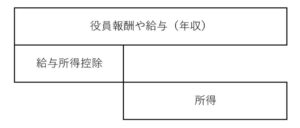

役員報酬や給与も「経費にあたるもの」をマイナスして税金を計算します。

この「経費にあたるもの」は年収におうじて自動的に決まりますが、給与所得控除と呼びます。

税金は年収にかかるのではなく、経費をマイナスしたあとの所得にかかるのです。

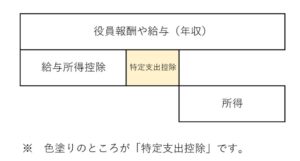

もし、特定支出があり条件を満たすなら、給与所得控除が上積みされ、次のように変わります。

結果、所得が減り、税金がすくなくなるのです。

どんな条件を満たせばよいか

特定支出が、給与所得控除の1/2を超える、これが条件です。

すると、超えた部分が「特定支出控除」として、給与所得控除に上積みされます。

ちなみに、給与所得控除は年収におうじて決まりますが、目安は次のとおりです。

1年間の特定支出が「給与所得控除の1/2」を超えれば、この仕組みがつかえるのです。

この点で、使い勝手がイマイチなのですが……

必要な手続き

年末調整ではできないため、申告する必要があります。

(青色申告をしていなくても大丈夫です)

そして、その申告には、次のものを添付します。

- 支払いの領収書

- 会社の証明書

- 特定支出の明細書

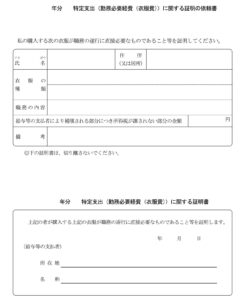

ちなみに、スーツについての証明書は次のとおりです。

テンプレートは国税庁のホームページにもありますので、「給与所得者の特定支出に関する証明書」と検索してみましょう。

また、次の明細もつけましょう。

おなじく「特定支出に関する明細書」と検索すれば手に入ります。

まとめ

スーツ代や交際費のように、仕事・プライベートがはっきり線引きできない支払いは、どうしてもあるものです。

会社の経費にするには、ちょっと腰が引ける……

そんなときに検討すべき「特定支出控除」を解説しました。

「給与所得控除の1/2」を超えなければつかえない、という点で使い勝手はイマイチです。

ただ、検討だけはしてみましょう。

※ 記事作成時点の情報・法令等に基づいています。