資本金をいくらにするか考えるときのポイント

- 資本金いくらにしようか迷ってる

- 資本金で、何が変わるんだろう

- 資本金は1円でもよいって聞いたけど、デメリットとかないの?

会社を設立するために必ず必要なのが、資本金です。

資本金により税金が変わることもあるのですが、会社設立の専門家は行政書士司法書士で、税理士ではありません。

税金面まで踏まえると、資本金は、100万円~1,000万円未満の範囲で、事業の種類や手持ちのお金により決めることをおススメしています。

その理由を解説します。

目次

資本金とは?

資本金とは、会社が事業をするための元手になるお金のことです。

この元手を、事務所や設備を整えたり、仕入れや経費などいろいろな出費にあてて、事業をしていくのです。

当然、ゼロでは事業がスタートできませんので、会社を設立するときに必要になります。

以前、平成18年(2006年)の商法改正の前は、有限会社は300万円、株式会社は1,000万円の資本金が最低でも必要でした。

※ 現在は有限会社を設立することは、できません。

いまは、この規制がないため、資本金が1円でも会社を作ることができるのです。

資本金がゼロではダメだが、1円でもあれば会社を設立することができる。

資本金を考えるときのポイント

資本金をいくらにするか?を考えるときのポイントは、次のとおりです。

- 会社の信用度

- 会社を設立してからの運転資金

- 金融機関への印象

- 事業に必要な許認可

- 有り金すべてを突っ込んでもマズイ

- 税金(消費税)

- 税金(住民税)

会社の信用度

たとえば、不動産のように高いものを扱っている会社の資本金が1円だったら、どう思いますか?

怪しい……

会社の元手が1円なのに、どうやって不動産を仕入れたり、会社を運営してきたのか、不安に感じます。

このように不安に感じるか・感じないか、が会社の信用度なのです。

平成18年に商法が改正される前は、有限会社で300万円、株式会社で1,000万円の資本金が最低でも必要でした。

この影響は、今でも残っていて、資本金が少ないところとは取引をしない会社があったり、入札などでも必要とされる資本金のラインがあったりします。

ですので、資本金があまりにも少ないと、こういうデメリットを受ける可能性があるのです。

会社を設立してからの運転資金

資本金は事業の元手です。

その元手を使い切ってしまったら、事業が続けられません。

ですので、収入や支出の見込みを考える必要があります。

銀行などから借入れをする場合でも、同じです。

将来がどうなるかなんて誰にも分かりませんが、見込みであっても、事業が黒字になるまで「これくらいのお金が必要だ」というラインを考えてみましょう。

資本金は、事業の元手であって、会社を設立するためだけのお金ではないのです。

金融機関への印象

融資を受けるにあたり、資本金自体も重視されますが、自己資金というものが必要になります。

資本金は、会社の設立が終わったら自由に使ってしまうことができるため、「資本金に加えて自己資金がいくらか」という点を、融資の審査で聞かれるのです。

たとえば、日本政策金融公庫の新創業融資制度をうけるためには、創業にあたって必要なお金の10分の1以上を確保していることが求められています。

資本金が1円だったり、借り入れ希望額に対して極端に少ないと、「本気で事業をやる気あるの?」と見られてしまい、融資を受けにくくなるというデメリットがあるのです。

また、資本金が1円だと、融資の前に、銀行によっては口座を作れなかったり、作れても口座の開設に時間がかかる可能性もあります。

事業に必要な許認可

建設業や人材派遣などのように、事業をするにあたって許認可が必要な事業があります。

それぞれの事業や許認可の種類により、資本金の条件は違いますので、事業を始める前に確認をしましょう。

有り金をすべて突っ込んでもマズイ

個人のお金がゼロになったら、生活費はどうしましょう。

会社からの役員報酬で生活費をまかなうのが基本ですが、設立当初は役員報酬をとらないというケースがあります。

そのようなときは会社の口座から使うと思いますが、会社のお金は社長のお金ではないのです。

これをすると、会社の帳簿に「役員への貸付金」と跡が残り、融資の審査ではとても大きなデメリットとなります。

もし、事業が軌道にのるまでは役員報酬を取らないというのであれば、生活費の分は残しておきましょう。

税金(消費税)

2年前の売上が1,000万円以下だと、消費税の納税はありません。

ですので、会社の設立1期目・2期目は、消費税の申告・納付が免除されます。

しかし、特例があり、資本金が1,000万円以上の会社には、このルールが適用されないのです。

※ 資本金が1,000万円未満でも、大きな会社の子会社などは、同じく、このルールが適用されません。

設立1期目・2期目も、消費税の納税が必要になってしまいます。

これを避けるためには、資本金を1,000万円未満にしておきましょう。

設立1期目・2期目の消費税を免税にするためには、資本金を1,000万円未満にする必要がある。

インボイス制度の導入により、消費税の免税事業者でいることはデメリットとなる可能性が大です。

もし資本金が1,000万円未満であっても、税務署で手続きをすれば、課税事業者になれます。

- 法律により、強制的に課税事業者になるか

- 免税・課税の選択肢があるが、あえて課税となる

「どうせ課税になるから資本金は1,000万円にしとく」ではなく、自分に選択肢を残しておくという意味で、資本金は1,000万円未満にしておくことをおススメしています。

税金(住民税)

住民税は、次の2つの部分から成っています。

- 利益にかかる部分(法人税割)……赤字だとかからない

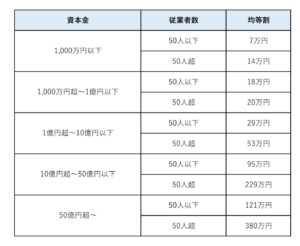

- 資本金、従業員の数、事業所の数に応じてかかる部分(均等割)……赤字でもかかる

問題は、均等割です。

スタッフなど従業員の数は調整しようがないですが、資本金により、均等割は次のようになっています。

できれば最低ラインの70,000円でおさえておくためにも、資本金が1,000万円を超えないようにおススメしています。

※ この表は東京都のものです。会社がある自治体により変わる可能性がありますので、それぞれの自治体で確認しましょう。

他の会社の資本金は?

「令和3年度 経済センサス 活動調査 企業等に関する集計」 によると、資本金別の会社の分布は次のようになっています。

資本金が1円~1,000万円未満の会社が、過半数を占めているのです。

資本金はいくらがよいか

これまでのことを踏まえ、資本金は100万円~1,000万円未満の範囲の中から決めることをおススメします。

もし、融資を受けるなら、借りたい金額の1/3は欲しいところです。

ただ、大事なのは会社の計画と、手持ちのお金です。

資本金はあとから増資により増やすこともできますし、お金のことでムリは禁物です。

業種により、世間の平均などを気にすることも必要かもしれませんが、会社を設立して何をしたいのか?を軸に考えましょう。

小さくても大きくても、どちらでも良いのですよ。

まとめ

会社を設立するのに必要な資本金は、そもそも何なのか、いくらにするかのポイントをみてきました。

法律上は1円でも会社を作ることができますが、作った後のことを考えると、ある程度の金額があった方がよいと思います。

そのためには、普段からコツコツためておくことをおススメします。

実は、日常の経理も、コツコツが大事なんです。

※ 記事作成時点の情報・法令等に基づいております。