未払金と未払費用の違い・区別する理由

貸借対照表を見ていると、よく似た言葉で「未払金」と「未払費用」があります。

どっちがどっちなのか分からなくなりそうですよね。

未払いなのは分かるけど、違いは何だろう……?

なぜ、未払いを、わざわざ2つに分けるんだろう……?

それぞれ明確な違いがあり、経営や資金繰りの判断にも繋がってきますので、違いや区別する理由をみていきましょう。

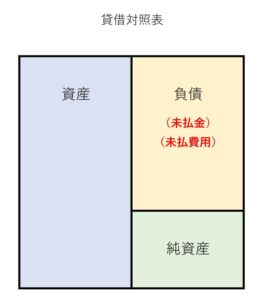

ちなみに、未払金・未払費用ともに負債であり、貸借対照表の次の箇所に記載されています。

未払金とは

未払金とは、継続的な取引ではなく、単発的な取引の場合に使う科目です。

<具体例>

- 事務用品、消耗品、車、パソコンなどを購入したとき(商品や材料は除く)

- 清掃や広告宣伝、コンサルティングなどのサービスを受けたとき

※ 商品や材料、建設現場での外注費などは未払金ではなく「買掛金」を使います。

未払費用とは

未払費用とは、単発ではなく継続的にサービスを受ける場合に使う科目です。

<具体例>

- 家賃、水道光熱費、従業員への給与、リース料、保険料、利息 など

※ モノの購入は含まれません。

未払金と未払費用の違い

サービスを受ける場合、基本的には、そのサービスがすべて終わった時点で経費に計上します。

単発的な取引の場合は、この基本にのっとり、サービスが完了したときに未払いであれば「未払金」を使います。

では、継続的な取引で、請求日や締め日が次のような場合はどうでしょうか。

- 月末ではない場合

- 年払いで、支払日が年度末ではない場合

確かに、サービスは全てが完了したときに経費に計上するのが基本です。

ですが、特に年払いの場合に、今期に利用した分がまったく反映されないとなると、少し違和感を感じませんか。

そこで、継続的な取引限定で、請求日や締め日にかかわらず、サービスを利用した分を経費に計上するときに使うのが「未払費用」となるのです。

なぜ区別するのか?

一つには、会計のルールがそうなっているから、という事があります。

法人税法は、売上や経費は「一般に公正妥当と認められる会計処理の基準にしたがって計算されるものとする」と定めています。

その基準の一つに、1950年頃から使われている企業会計原則というものがあります。

その中で、未払金・未払費用は上記に説明したように説明されています。

では、そのようなルールで作られた貸借対照表などの計算書類を使うのは、どんな場合でしょうか。

税金の計算でも使いますが、株主や経営者も見ますよね。

経営状況を判断するために。

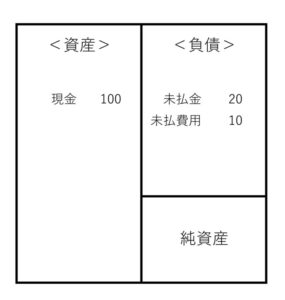

貸借対照表が次のようになっていたら、どうでしょうか。

未払金も未払費用も十分払えるだけの現金があるので、問題ないですよね。

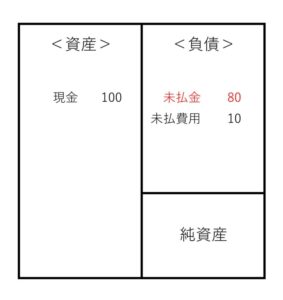

では、次です。

とりあえず支払いに問題はないですが、お金の出入りのサイクルによっては、資金ショートが起きるかもしれません。

でも、未払金は単発のものなので、1回しのげれば、後は大丈夫ですよね。

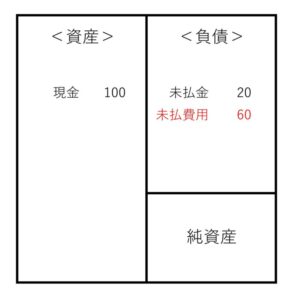

では、さらに。

同じく、支払いに問題はありません。

ただ、今度は未払費用が多めになっています。

未払費用ということは、単発のものではなく、継続的に続く可能性がある訳です。

という事は、経費が多めの利益が出にくい状況になっているかもしれません。

こんな感じで、科目によって見方や考え方が変わるのです。

未払金と未払費用、違いは2文字ですが、状況によっては大きな違いになります。

ぜひ、普段の経理でも気にしてみてください。

※ 記事作成時点の情報・法令等に基づいております。