給与ではなく、専門家などへの報酬の源泉徴収のやり方は?

給与だけではなく、専門家やスペシャリストへの報酬からも、支払相手の所得税を天引き(=源泉徴収)することが必要です。

基本的には、相手からの請求書に内容が書いてあると思いますが、相手が良く分かっていないケースもあります。

そこで、どんなものが対象になるのか、源泉徴収のやり方などを解説します。

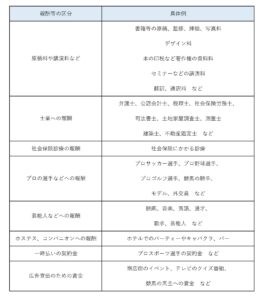

源泉徴収しなければならない報酬

次のような報酬や料金からは、源泉徴収が必要です。

なお、天引きするのは個人の税金である所得税ですので、源泉徴収は支払い相手が個人の場合のみ、となります。

(例外的に、馬主である法人は対象になります)

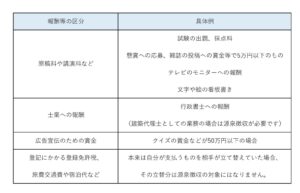

源泉徴収が必要ないもの

留意点

● 報酬や料金という名目ではなく、研究費・取材費・車代などとなっていても、源泉徴収が必要かどうかは、その実態で判断します。

● お金ではなく、モノや経済的利益を与える場合も報酬・料金等に含まれます。

● 士業への報酬は納期の特例を利用できますが、それ以外の報酬は特例が利用できません。

ですので、原則通り、支払日の翌月10日までに源泉所得税を税務署へ納めることになります。

いくら源泉徴収するか

報酬が100万円以下か100万円を超えるかどうかにより、税率は2種類あります。

報酬のうち100万円以下の部分………報酬×10.21%=源泉徴収する金額

報酬のうち100万円を超える部分……報酬×20.42%=源泉徴収する金額

なお、ほとんどの場合は上記の算式によりますが、司法書士など一部の方への報酬は「(報酬-控除額)×税率」と計算する場合があります。

消費税をどうするか?

原則として、税込み金額をベースに計算します。

ただし、請求書などで消費税・税抜き金額が両方とも記載されているときは、税抜き金額をベースに計算することも出来ます。

※ 記事作成時点の情報・法令等に基づいております。

当事務所のサービス