家族も会社で働くなら、給与は高すぎないようにする

- 家族への給与をいくらにすると、節税になるか?

社長だけが役員報酬をたくさん取るよりは、家族へも分散させた方が、家族単位での税金は少なくなります。

けれど、仕事に見合った給与でない場合は、会社の経費とはならない部分がでてきてしまうのです。

その仕組みを解説します。

家族への給与をいくらにするか

家族で会社を経営している場合、「それぞれの役員報酬や給与をいくらにすると、節税になるか?」という疑問がでてきます。

家族の税金をトータルで考えたときの話です。

(以下、役員報酬と給与をまとめて「給与」としますね)

結論からいうと「みんなの給与を同じ金額にする」と、一番税金が少なくなります。

(配当など給与以外の収入や、医療費や社会保険などの所得控除は考慮していません)

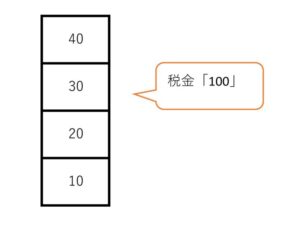

給与には、個人の税金である所得税と住民税がかかります。

住民税の税率は一律10%なので、誰がいくら給与をもらっても、家族トータルの税金に大きな影響はありません。

一方、所得税は、所得が増えると、税率も高くなります。

次のようなイメージです。

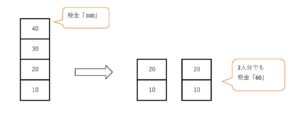

1人だけが給与をとると、税金は「100」です。

これを、2人で半分づつにすると、トータルの税金は「60」となります。

「40」も節約できるのです。

(イメージ上の話ですが)

所得税がこういう仕組みになっているため「みんなの給与を同じ金額にする」と、一番税金が少なくなるのです。

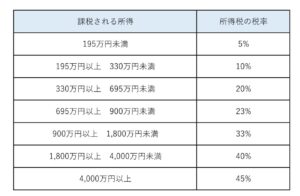

実際の所得税の税率は、次のように所得にけっこうな幅があります。

※ 課税される所得とは、給与以外の収入や医療費などの所得控除など計算要素をすべて考慮したあとの金額です。

ですので、「みんなの給与を同じ金額にする」をもう少し正確にいうと、「みんなの所得税の税率で、一番高いところが同じになるようにする」ということになります。

もちろん、給与が一定ラインを超えると、健康保険や厚生年金に加入することになります。

税金だけではなく、社会保険も加味したところで考える必要がありますね。

社長も家族も給与が高すぎると……

税金を少なくすることだけを考えて、給与を設定できればよいのですが、落とし穴があります。

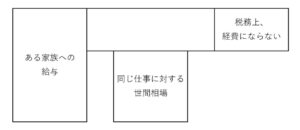

それぞれの仕事については、なんとなく世間の相場というものが存在します。

時給○○円とか、〇〇職なら年収○○万円といったものです。

ある家族への給与が、その仕事についての世間相場よりも高すぎる場合、世間相場よりも高い部分は、会社の税金を計算するときに経費とはならないのです。

この仕組みは、社長(役員)も同じです。

(以下、社長も役員も家族もまとめて「家族」としますね)

また、会社で経費にならないのに、個人の税金や社会保険はかかります。

ダブルで痛いのです。

これを避けるためには、家族への給与を仕事に見合った金額にする必要があります。

そこで検討するのは、次のようなことです。

- 仕事の内容

- 会社の利益がどうなっているか

- 家族以外のスタッフの給与

- 同業他社の給与(世間の相場)

こういったことを検討したうえで、家族への給与を設定するのです。

節税のことだけを考えれば「家族全員が、だいたい同じ給与」にすればよいのですが、誰でも思いついてしまうことです。

そこで、これを防止するために「仕事に見合った給与にしなさいね」というルールがあるのです。

もし、世間の相場が分からないときは、次の質問をしてみましょう。

「その仕事を、赤の他人がやったとき、給与はいくらにするか?」

家族だけにある安心感など数字で表せないものを考慮することは難しいですし、余計なお世話だよ感も少しあるのですが、ルールはルールとして受け入れなければなりません。

まとめ

家族への給与は、みんなが同じ金額になると税金が一番少なくなります。

より正確にいうならば、所得税の税率がみんな同じ、です。

しかし、ここまでは誰でも思いついてしまうため、この節税策を防止するためのルールがあるわけです。

仕事に見合った給与でないときは、経費にならない部分がでてくる……

家族だけにあるメンタル面でのプラス効果も数字に置き換えられればよいのに。。。

※ 記事作成時点の情報・法令等に基づいております。