【インボイス制度】登録する・しないの損得は?

免税事業者にとって、インボイス制度に合わせて課税事業者になるために登録するかどうかは、とても悩ましい問題ですよね。

登録すれば、消費税を納める分、出費が増えてしまう……

登録しなければ、売上が減らされてしまうかもしれない……

どちらが得あるいは損になるかは、「登録したときに増える出費」「登録しなかったときに減る収入」を比べてみれば分かります。

もちろん、多少の損得はしょうがないと割り切ったり、数字に表れない手間暇を考慮することもありますが、まずは数字の面をみてみましょう。

目次

いくら売上が減るか

登録しない場合の問題は、売上が減らされる可能性がある、という事です。

その可能性がある相手は、基本的には消費税の申告をしている方で、かつ、その支払い(免税事業者にとっては売上)を経費にしている方です。

ですので、事業をしていない方、つまり消費者のみが取引先の場合は、売上が減らされる可能性は少なくなります。

(消費者でも、中にはインボイス制度の事を気にする方もいるので、可能性はゼロと断言できないのがツライところです)

(参考記事)インボイス制度 なぜ?何が変わる?どう対応する?

では、いくら売上が減らされるのでしょうか。

それは、いまの金額のままで取引を続けた場合、相手がいくら損をするかによります。

現状

相手からみた場合、「110(税込み)」の支払いの内訳は次のようになっています。

- 110のうち「10」……仮払消費税(相手が税務署へ納める消費税を減らす効果を持つものです)

- 110のうち「100」……経費

※ 税込み経理の場合、消費税も経費として計上しますが、会計・税務上の実質的な効果は上記のようになります。

インボイス制度が始まって1年目~3年目

令和5年(2023年)10月1日~令和8年(2026年)9月30日が、この期間です。

現状の金額のまま取引を続けた場合、経過措置により、「110」の内訳は次のように変わります。

お金が「110」出ていくなら、その全てが、何らかの形で税金を減らす効果を持つのです。

- 110のうち「8」……仮払消費税

- 110のうち「102」……経費

相手にとってみれば、消費税の納税が増えますが、経費が「2」増えるので、法人税や所得税は減るのです。

(細かい話ですけどね)

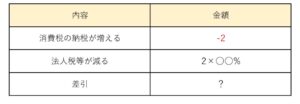

そこで、相手にとっての損は、次のようになります。

消費税で「2」の損があり、法人税等で「2×○○%」の得がある、という意味合いです。

相手の法人税や所得税での税率が分からないと何とも言えませんが、消費税で損がある反面、法人税等で経費が増えるという面もあるという事です。

ちなみに、相手が法人の場合、法人税・住民税・事業税をまとめた税率は20%台~30%台ですので、25%あたりで決め打ちして、相手の状況を推測してみましょう。

相手が個人の場合は、医療費や社会保険、家族構成なども関係してくるため、税率を推測するのは、法人より複雑です。

4年目~6年目

令和8年(2026年)10月1日~令和11年(2029年)9月30日が、この期間です。

現状の金額のまま取引を続けた場合、経過措置により、「110」の内訳は次のように変わります。

- 110のうち「5」……仮払消費税

- 110のうち「105」……経費

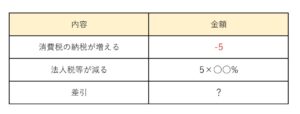

相手にとっては、消費税の納税が増えますが、経費が「5」増えるので、法人税や所得税は減ります。

相手にとっての損は、次のようになります。

7年目以降

令和11年(2029年)10月1日以降の期間です。

経過措置も終わり、「110」の内訳は次のようになります。

- 110のうち「0」……仮払消費税はなくなります。

- 110のうち「110」……支払いのすべてが経費となります

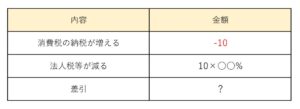

消費税の納税が増えますが、経費が「10」増えるので、法人税や所得税は減ります。

相手にとっての損は、次のようになります。

いくら消費税を納めるか

登録する場合は、売上が減らされる心配はありませんが、消費税の申告・納付が必要になります。

その計算方法には、原則的な方法・簡易課税・2割特例の3つがありますので、納税が一番少なくなる方法を使いましょう。

なお、消費税は厳密にいうと、10%のうち7.8%は国税・2.2%は地方税となっており、それぞれ別計算しますし、8%(軽減税率)の存在もあります。

今回は、とりあえず概要をつかむために、サラッといきましょう。

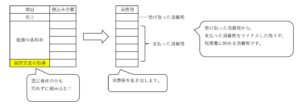

原則的な方法

売上などで受け取った消費税から、経費などで支払った消費税をマイナスし、その残りを税務署へ納めます。

受け取った消費税ー支払った消費税=税務署への納税額

計算にあたって気を付けるのは、主に次の2点です。

<1.消費税がかからないものがある>

代表的なものには、給料、社会保険、保険料、住宅家賃、租税公課、見舞金などがあります。

領収書やレシートで確認しましょう。

<2.減価償却という仕組みはない>

固定資産は、減価償却により経費にしていきますが、消費税にはこの仕組みがありません。

固定資産を使い始めた時に、その全額を、支払った消費税に組み込みます。

設備投資などを行う場合には、「受け取った消費税ー支払った消費税」の結果がマイナスになることもあります。

この場合、消費税を納めるのではなく、還付してもらうことになるのです。

実際の計算は、決算書などから数字を拾い、次のような表を使ってやってみましょう。

簡易課税

簡易課税でも、算式は「受け取った消費税ー支払った消費税」で、原則的な方法と同じです。

「支払った消費税を、いちいち集計しなくても良い」という点で、計算が簡易になっています。

支払った消費税は、業種に応じて、受け取った消費税の○○%と決められているのです。

これを「みなし仕入率」と呼びます。

<みなし仕入率>

第1種事業……90%

卸売業(他者から購入した商品に加工などせずに、他の事業者に販売する事業)

第2種事業……80%

小売業(他者から購入した商品に加工などせずに、消費者に販売する事業)

第3種事業……70%

農業、林業、漁業、建設業、製造業など(自分で材料等を負担せず、加工賃等だけを貰う場合は第4種事業となります)

第4種事業……60%

第1種~第3種事業、第5種~第6種事業以外の事業(例えば、飲食店業など)

第5種事業……50%

金融・保険業、運輸・通信業、サービス業(飲食店業は除く)

第6種事業……40%

不動産業

なお、簡易課税が使えるのは、2年前の売上が5,000万円以下の方に限定されています。

また、簡易課税で計算をする年度が始まる前に、税務署への届出が必要です。

ただし、インボイス制度をきっかけに免税事業者から課税事業者になる方は、登録日の属する年度中に届出を出せば、特例的に、簡易課税を使えることになっています。

簡易課税で気を付けたいのは「還付になることはない」という点です。

還付になるためには、みなし仕入率が100%を超える必要があるからです。

もし、原則的な方法で還付になるなら、そちらを選びましょう。

2割特例

受け取った消費税の2割を納めればよい、という特例です。

ただし、この特例が使えるのは、インボイス制度をきっかけに、免税事業者から課税事業者になった方に限定されています。

2割を納めるという事は、8割が控除されることですので、簡易課税のみなし仕入率80%と同じです。

卸売業はみなし仕入率が90%ですので、2割特例ではなく、簡易課税を使いましょう。

どちらを選ぶか

カギになるのは、やはり「いくら売上が減るか」だと思います。

ひどいと取引自体が無くなるかも、と言う話もありますが。。。

もしかしたら、中には「免税でも今までの金額で良いよ」という方もいるかもしれません。

あるいは「損する分は、半々で頼むよ」とか。

こういう事はレアケースでしょうけど、どうせ仕事をするなら、気持ちよくやりたいですよね。

せっかくの機会ですので、難しい部分もありますが、数字に加えて、人間関係も考慮してみるのはどうかなと思っています。

※ 記事作成時点の情報・法令等に基づいております。