在庫の計算はどうする?棚卸資産の評価方法の届出書の書き方は?

商品や製品、原材料などは、購入した時や製造した時ではなく、売れた時に経費となります。

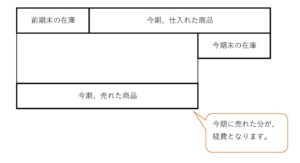

そこで、商品などがいくら売れたのか?を計算する必要が出てくるのですが、基本的には、売れていない分(期末の在庫)から逆算して計算するようになっています。

つまり、期末の在庫の計算は、利益に直結してくるため重要なのです。

在庫が利益にどう影響する?

商品などがいくら売れたかを、1つ1つ数えるのは大変です。

そこで、仕入れた分から期末の在庫を差し引くことにより計算するのが一般的です。

仕入れた分ー期末の在庫=売れた分

ちなみに、前期末にも在庫がある場合は、次のようになります。

前期末の在庫+今期に仕入れた分ー今期末の在庫=今期に売れた分

このように、期末の在庫次第で、今期に売れた分(=経費になる金額)が変わります。

在庫の金額が大きくなればなるほど、利益への影響も大きくなるのです。

お金への影響

在庫とは、仕入れるためにお金が出ていったのに、まだ経費になっていないものとも言えます。

例えば、「100」仕入れて「20」が在庫だったとすると、売れた分は「80」ですので、利益とお金の計算はつぎのようになります。

売上の数字は両者の違いを分かりやすくするために持ってきたものですが、「お金がないのに利益が出てしまう」事があるんだな、という事なのです。

これを避けるためには、在庫がなるべく少なくなる方が良い訳ですので、売れ残らないように仕入れる段階から気にしてみて下さいね。

どんな評価方法がある?

在庫がいくらか計算する方法のことを、評価方法と言います。

大きく分けて、仕入れたときの実際の金額を使う方法(原価法)と、仕入れた後で価値が下がってしまった場合の金額を使う方法(低価法)の2つがあります。

原価法

1.個別法

在庫を1つ1つ数え、その個々の金額で計算する方法です。

商品等の流れと金額が一致しますが、数が多くなると大変かもしれません。

不動産や骨とう品などのように値段が高いものに適している方法です。

2.先入先出法

先に仕入れたものから順番に売れていく、という仮定に基づいた方法です。

ですので、期末の在庫は新しく仕入れたものから順次構成されていきます。

多くの場合は、この仮定と商品の流れが一致すると思いますが、仕入単価に大きな変動がある場合には、高く仕入れたものを安く売る・安く仕入れたものを高く売るというような計算結果が起こることもあり得ます。

3.総平均法

年度ごとに平均単価を計算し、その金額で在庫を計算する方法です。

計算方法が簡単というメリットの反面、1年度が終わらないと平均単価が出せないというデメリットもあります。

4.移動平均法

仕入れのつど平均単価を計算し、年度の最後の平均単価で在庫を計算する方法です。

計算には在庫の数が必要ですので、必然的に在庫の数を押さえているというメリットがあると言えますが、計算のつど在庫を数えなければならないため、作業としては手間がかかります。

5.最終仕入原価法

その年度の最後に仕入れたときの単価により、在庫を計算する方法です。

数さえ分かれば、単価の計算が必要ないので簡単です。

なお、何も手続きをしなければ、法人税の計算はこの最終仕入原価法により行います。

そのため、税務の都合や時間・手間の削減という観点からこの方法を使うことも多いのですが、大企業などが経理の際に準拠する会計基準には、この方法が含まれていません。

将来的に上場を考えていたり、決算書の品質にこだわるような場合は、他の方法を選ぶこともありかな、と思います。

6.売価還元法

商品等を売る際には、原価にどれくらいの利益を乗せるか?と考えると思います。

こういう基準などで商品等をグループ分けし、そのグループごとに想定される売上から原価率で逆算して在庫を計算する方法です。

低価法

上記の方法は、すべて仕入れたときの実際の金額を使いますが、在庫を保管している間に、次のような理由などで在庫の価値が下がることもあります。

- 季節限定の商品で、売れ残りが通常の値段でさばけない

- いまの在庫よりも性能や品質が比べ物にならないほどアップしている新商品が発売され、在庫を想定していた売値でさばけない

- 在庫が破損した、保管中に品質が劣化した など

こういう場合に、在庫の売値が仕入値を下回るようなときは、実際の仕入値にはよらず、想定される売値をベースに在庫の計算をすることも出来ます。

これを低価法と言います。

実際の計算は、上記「原価法」にあるそれぞれの手法によりますが、単価を想定される売値(時価)で行います。

棚卸資産の評価方法の届出書

最終仕入原価法(原価法)以外の方法を選ぶ場合は、「棚卸資産の評価方法の届出書」を提出します。

なお、一度選んだ方法は、3年程度は続ける必要があるので留意しましょう。

頻繁に方法を変更し、利益調整の手段として欲しくないという理由もあるのかなと思います。

※ 会社を設立した後で何も手続きをしない場合は、最終仕入原価法を選んだものとみなされますので、その後に違う方法を選びたいときは、変更したい年度が始まる前までに「棚卸資産の評価方法の変更承認申請書」を提出します。

提出先

納税地を管轄する税務署に提出します。

普通の場合は、会社の本店所在地が納税地となります。

期限

会社の設立1期目の確定申告期限まで。

書き方

※ 整理番号

ここは記載しません。

納税地~事業種目

それぞれ記載します。

連結子法人とは

ある法人または法人グループに、株式を100%保有されている国内の子会社を言います。

これに該当しない場合は、空欄となります。

事業の種類(又は事業所別)・評価方法

在庫の計算方法は、事業ごと・事業所ごと・在庫の種類ごとに選べます。

そこで、届出書にも、この区分ごとに記載をする必要があります。

参考事項

この届出書は、会社の設立時以外に、新しい事業を始めたときにも使います。

どちらになるか○を付け、それぞれの日付を記載します。

※ 記事作成時点の情報・法令等に基づいております。