源泉徴収:甲欄と乙欄を間違えるとどうなるか

給与やボーナスからの源泉徴収には「甲欄」と「乙欄」の2通りの方法があります。

これを間違うと、罰金がからんでくることもあります。

2つの違いや間違ったときのことをみていきましょう。

源泉徴収には甲欄と乙欄がある

給与やボーナスからいくら源泉徴収するかについては、甲欄と乙欄という2通りの計算方法があります。

(日雇いのかたには丙欄という3つ目の方法もありますが、今回の記事では割愛します)

その源泉徴収を、次の「源泉徴収税額表」をつかって計算するかたもおおいと思います。

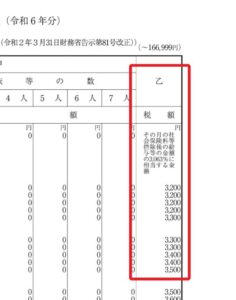

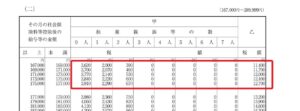

これをめくってみると、次のように「甲欄」と「乙欄」にわかれています。

甲欄と乙欄のどちらで計算するかは、「扶養の申告書を受けとっているかどうか」で判断します。

正式名称は「給与所得者の扶養控除等申告書」といいますが、年末調整などでつかう次の書類です。

「甲欄」での源泉徴収は、扶養している家族の数によりかわります。

そのため、扶養家族を知らせるこの書類が必要なのです。

そこで「甲欄」と「乙欄」の判断は、次のようにおこないます。

- 扶養控除等申告書を受けとっている……「甲欄」

- 受けとっていない……「乙欄」

「乙欄」をよく見てみると、人数により金額はわかれていません。

扶養控除等申告書を受けとっていないのだから、当然といえます。

じつは年末調整は、1か所でしかできません。

ダブルワークなど複数の会社などで働いているときは、働いているかた自身が年末調整するところを選ぶのです。

扶養控除等申告書をわたすことによって。

所得税は、1月~12月のすべての収入をまとめて計算します。

もし、小分けに計算すると、トータルの所得税がすくなくなってしまいます。

所得税は、所得がふえると税率もあがる累進税率になっているので。

ほんらい、年末調整をすれば確定申告はしなくてもよい、というルールになっています。

年末調整は、すべてのかたが確定申告をしなくても済むように設けられた仕組みですので。

でも、いくつかの給与収入があるときに、すべてを「甲欄」でやってしまえばトータルの所得税はすくなくなります。

税金をとる側からみれば、困ったことになるわけです。

そこで「甲欄」と「乙欄」という2通りの方法があるのです。

甲欄と乙欄を間違えるとどうなるか

「甲欄」と「乙欄」の数字をみてみると、「乙欄」のほうが多くなっています。

もし、ほんらいは「甲欄」のものを「乙欄」で計算するとどうなるか……?

給与からの源泉徴収も、税務署への納付も、ほんらいよりも多くなってしまいます。

給与からの源泉徴収は、道中で多少のズレがあったとしても、年末調整でキッチリ精算できます。

ただし、間違いに気づいたら、ズレは早いうちに調整しておきましょう。

社員にとっては「お金を受けとり足りない」状態なので、少しでも早く受けとりたいはずですから。

もし退職してしまったのなら、余分にとってしまった分を送金し、訂正した源泉徴収票をおくりましょう。

いっぽう税務署への納付も、年末調整でズレを解消できます。

ただし、ズレがあまりにも大きいときは、「誤納額の還付請求」を検討しましょう。

間違っておおくおさめてしまったら、返してもらうこともできるのです。

では、ほんらいは「乙欄」のものを「甲欄」で計算するとどうなるか……?

給与からの源泉徴収も、税務署への納付も、ほんらいよりも少ない状態です。

そもそも「乙欄」はページの右端にあることもあり、気がつきにくく存在感もうすいです。

ということもあり、間違いとしてはこちらの方がおおい印象です。

そして、こちらの間違いのほうが問題は大きいです。

というのも、罰金がからんでくるからです。

給与の源泉徴収は、足りなかった分をなるべく早めに調整していきましょう。

「乙欄」は年末調整をしないので、おそくても12月までに。

もし退職してしまったのなら、足りない分を送金してもらわなければなりません。

いっぽう税務署へは、追加で源泉所得税をおさめることになります。

この追加でおさめる分について、罰金(不納付加算税・延滞税)がかかります。

不納付加算税は、追加でおさめる分の10%です。

もし、税務署から連絡がくる前に、自主的におさめるなら5%ですみます。

また、遅れたとしても期限から1か月以内におさめ、過去1年以内に期限に遅れたことがなければゼロです。

そして延滞税は、期限から2か月以内なら年利で約2%、それを過ぎると約9%で計算します。

この割合は、年によって微妙にかわります。

こうした間違いを防ぐには、新しいかたを雇ったときに、次のことをやっておく必要があります。

- 源泉徴収には「甲欄」と「乙欄」があることを伝える

- 他のところでも働いていないか確認する

- 年末調整を自分のところでやるなら「扶養控除等申告書」を受けとる

なお、「乙欄」のかたに扶養親族がいるときは、その人数におうじて源泉所得税をへらすこともできます。

そのときは、まぎらわしい名前ですが「従たる給与についての扶養控除等申告書」を書いてもらいましょう。

「甲欄」のかたのものとよく似ているので、くれぐれも間違えないように。

罰金がかかるのは「じつは乙欄だった」というケースです。

とくに「他のところでも働いていないか」の確認を忘れずにしましょう。

まとめ

給与やボーナスからの源泉徴収には「甲欄」と「乙欄」の2通りの方法があります。

これを間違うと、罰金をはらうこともあります。

この間違いをふせぐには、「他のところでも働いていないか」の確認がとくに重要です。

※ 記事作成時点の情報・法令に基づいています。