10万円以上のモノを購入する時に気を付けること(減価償却)

事業を行うには、「商品以外」にも様々なモノが必要になります。

例えばパソコン、車、機械、建物などが代表的ですが、1つで10万円以上のモノを購入する際には気を付けて欲しいことがあります。

それは、減価償却という仕組みが原因なのですが、お金を払うタイミングと払ったお金が経費になるタイミングが違うという問題です。

減価償却とは?

1つで10万円以上のモノを購入した場合、購入した年に全額を経費にするのではなく、何年かで分割して経費にしていきます。

この仕組みのことを減価償却といいます。

※ 細かい話ですが、購入しても使っていないモノは対象にはなりません。

なぜ減価償却をするのか?

いくら儲かったかの計算は「売上ー経費=利益」とするのはご存じですよね。

売上を得るために経費をかける訳ですが、経費が原因で、売上は結果です。

会計では、この売上と経費の関係をより適切に表そうじゃないか、と考えるんですね。

つまり、長く使うモノは、その年度で使った分を経費にしていくのです。

とは言っても、「その年度で使った分」がいくらか?って分かりにくいですよね。

そこで、そのモノの種類・用途などに応じて、法律で「何年で使うのか」というのが決められています。

それぞれが自由に決めることが出来ると、税金の調整が簡単にできてしまうので、法律で決められているんですね。

これを「耐用年数」と言います。

身近なところですと、パソコンなら4年、普通乗用車なら6年となります。

この耐用年数は新品を基準に決められていますので、中古の場合は新品より短い年数になり、新品より早く経費にすることができます。

新品にこだわらないのなら、中古のものにも税務上のメリットがでてくる訳です。

長く使うモノでも減価償却しないものもある

使っても使っても価値が減らないモノってありますよね。

そういうものは、減価償却を行いません。

例えば、土地、骨とう品などです。

減価償却のやり方は?

主に定額法と定率法の二つがあります。

定額法………「毎年同じ金額」を経費にします。

定率法………購入金額から経費(減価償却費)になった部分を除きます。それに対して「毎年同じ率」をかけた金額を経費にします。

お金の動きと利益の計算にズレが生じる問題

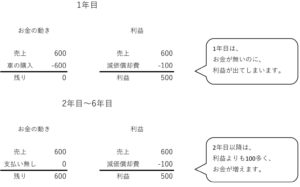

車を600で購入し、一括払いしたとします。

この600は、減価償却により、6年で100ずつ経費(減価償却費)になります。

すると、次のようになります。

支払いと経費になるタイミングにズレが生じますが、払ったお金はいずれ全てが経費になるということもポイントです。

でも、これだけではピンとこないかもしれませんので、利益の計算がどうなるかみてみましょう。

毎年、600の売上があったとすると、次のようになります。

問題をハッキリさせるために、実際の計算よりもざっくりにしましたが、お金の動きと利益の計算にズレが出てくるということがお分かりいただけたでしょうか。

特に1年目は、お金が無いところに税金がやってきてしまいます。

2年目以降は、利益よりもお金の増え方の方が多くなります。

これを緩和させるために、一括払いではなく、ローンを組むのも良いかもしれませんね。

いずれにしても大事なことは、「どうなるか知っておく」ことではないでしょうか。