役員の自宅を社宅にして節税する(賃貸物件の場合)

自宅の家賃は、通常ですと会社の経費になりません。

自宅を借りるにあたって付随する火災保険料や仲介手数料なども同じです。

ですので、これらは個人の財布から出ていきますが、プライベートの支出なので会社の経費にならない訳です。

「社宅」という仕組みを使うと、家賃を会社の経費にすることができ、個人と会社の税金・社会保険料の削減ができるのですが、どういう仕組みになっているのかみていきましょう。

社宅とは

会社が、役員や従業員が住むために用意する物件を社宅と言います。

大企業じゃないと無理じゃない?と思ってしまうかもしれませんが、わざわざ土地を購入して建物を建てる必要はなく、賃貸物件でも可能です。

ポイントは「会社が用意する」という点ですので、賃貸の契約は会社名義でする必要があります。

今は個人で契約しているという場合は、契約の変更ができないか、大家さんと交渉してみましょう。

個人名義の契約のままで社宅にすると、又貸し(転貸)となるので契約違反になる可能性がありますし、社宅のメリットを全く受けられなくなる可能性もありますので止めておきましょう。

家賃の支払いは会社が行う

個人ではなく会社が契約をしているので、家賃の支払いは会社が行います。

賃貸の際に必要な火災保険料や仲介手数料なども、同じく会社が支払います。

つまり、これらが会社の経費になるのです。

会社からの支払いが増えてしまいますが、経費も増えるため会社の税金が減ることになります。

一方で、役員報酬は家賃も考慮した金額になっていると思います。

会社の支払いは家賃の分で増えてしまうので、バランスを取る必要があるかもしれませんよね。

そこで、家賃の分だけ役員報酬を減らしても良いとなれば、個人の税金と社会保険料も減らすことができます。

住んでいる人にとっては、役員報酬が減りますが、家賃の支払いもほとんど(後記参照)なくなるため、実質的な手取りは変わらないのに、です。

会社が住んでいる人から家賃を貰う

住んでいる人が全く家賃を支払わないと、現物給与となってしまいます。

聞きなれない言葉ですが、現物給与とは会社から受け取るお金以外の利益を言います。

今回の場合ですと、会社が支払う家賃が住んでいる人への給与となり、住んでいる人の個人の税金が増えてしまうという事なのです。

これを避けるためには、住んでいる人が家賃をいくらか負担する必要があります。

家賃の一部を、大家さんに直接ではなく、会社へ支払うのです。

社宅を活用するにあたって、とても大事なポイントですよ。

住んでいる人が負担する家賃はいくらか?

住んでいる物件にもよりますが、本来の家賃の10%~20%程度の金額になることが多いです。

具体的には次の3つを合計した金額になるのですが、下記にある「固定資産税の課税標準額」を知るためには、その物件の固定資産税・評価証明書が必要になります。

① その年度の家屋の固定資産税の課税標準額×0.2%

② 12円×家屋の総床面積/3.3㎡

③ その年度の敷地の固定資産税の課税標準額×0.22%

なお、床面積が、木造なら132㎡(木造以外なら99㎡)を超える場合には、別の算式を使います。

さらに、床面積が240㎡を超えてくると「社宅というには豪華すぎるよ」ということで、この仕組みのメリットを全く受けられなくなることもあります。。

また、会社が役員から受け取る家賃が、この金額よりも少ない場合は、差額が現物給与となってしまうので注意が必要です。

したがって、上記の金額をキッチリ計算し、少しでも多くメリットを受けるためには、さほど難しい手続きではないので固定資産税・評価証明書を取りましょう。

まとめ

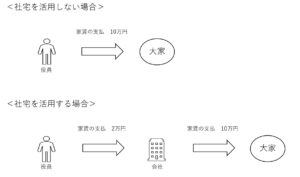

社宅を活用する場合・しない場合のお金の流れを図にすると次のようになります。

サンプルとして、家賃は10万円・役員が負担する家賃は2万円としてあります。

社宅を活用する場合は、役員から2万円・会社から8万円が出ていくことになります。

役員と会社の財布は同じものと考えるなら、もともとの家賃10万円が出ていくのは変わらないという感覚でしょうか。

社宅というと福利厚生の面もありますが、役員報酬の設定にも影響してきます。

- 役員と会社のどちらにお金を残すか

- 個人と法人の税率等の違いを利用して税金・社会保険を少しコントロールできる

このための手段の一つとして、社宅の活用を検討してみるのも良いのではないでしょうか。

(注)記事作成時点の法令や情報等に基づいております。