消費税の納税額が変わる売上の壁3種類

消費税は、計算方法により損得が発生することがあります。

そのカギのひとつに、売上があります。

納税額の計算は全員同じではない

「税務署へ払う消費税はいくらになるか」

この計算方法は、全員が同じになる…とはかぎらないのが消費税の特徴です。

消費税の計算には、つぎの3つのものがあります。

- 原則的な方法(個別対応と一括比例配分)

- 簡易課税

これらは、自分が任意で選べるとはかぎりません。

事前の手続きや過去の計算内容により制限がかかることもありますが、売上によっても制限がかかるのです。

消費税の納税は、計算方法により大きく変わることもあります。

そこで損得が発生することも。

でも、そのカギである売上は、コントロールできるものではありません。

また、消費税のためにあえて調整する必要もないものです。

ただ、「事前に知っておく」という趣旨で、売上によりどんな制限がかかるのかをみていきましょう。

消費税の計算方法は、その年度では選べないこともあります。

事前の手続きなども必要なので。

それをスルーして、後で「失敗した…」とはならないように。

なお、今回の記事でいう売上とは、正確には「課税売上高」を指します。

その課税売上高とは、消費税がかかる収入のこと。

また、今は2割特例とよばれる計算方法もあります。

これは、令和8年(2026年)9月30日の属する課税期間までしかつかえないため、無視して話をすすめていきますね。

納税額が変わる売上の壁3種類

納税額が変わる可能性を秘めているのは、つぎの3種類の売上です。

- 1,000万円

- 5,000万円

- 5億円

1,000万円

2年度前の売上が1,000万円以下なら、消費税の申告も納税も必要ありません。

こういうかたのことを、免税事業者といいます。

そうでないかたのことを、課税事業者と。

この「2年度前」のことを、正確には「基準期間」といいます。

その基準期間の売上が1,000万円以下でも、次のような場合には課税事業者になる可能性があります。

- 特定期間(1年度前の前半6か月)の売上や給与総額が1,000万円を超えている

- 相続や、会社の合併などで、大きな事業を引き継いでいる

- 資本金が1,000万円以上である

- 過去に100万円以上のモノを買い、消費税の申告をしている

なお、インボイス登録をしているなら、基準期間の売上にかかわらず、課税事業者となります。

消費税の納税がゼロになるか、いくらか払うのか。

そのカギが、基準期間の売上が1,000万円以下かどうか…です。

このときの売上は、基準期間が免税事業者なら税込みで、課税事業者なら税抜きで判断することも注意しておきましょう。

5,000万円

基準期間の売上が5,000万円以下なら、簡易課税をつかうことができます。

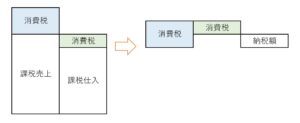

消費税は、原則的には、売上などとあわせて受け取る消費税、経費などで支払う消費税。

この2つの消費税をベースに計算します。

次のように、受けとった消費税と支払った消費税の差額が、税務署への納税額となるのです。

(注)課税仕入とは、消費税がかかる支払いのこと。

決算書における仕入だけではなく、その他の経費や車などの購入も含まれます。

でも、消費税を帳簿につけるのは、じつは大変。

手書きで、税抜き経理することを想像してみましょう。

その手間暇を軽減するために設けられたのが、簡易課税です。

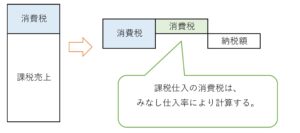

この簡易課税では、課税仕入の集計は必要ありません。

売上だけを集計すればよいのです。

その売上の消費税に、業種におうじて決められた「%」をかけることにより、課税仕入の消費税を計算します。

この「%」のことを、みなし仕入率といいます。

このみなし仕入率による消費税と、実際の課税仕入の消費税。

この2つの差額により、損得が発生します。

もし、基準期間の売上が5,000万円以下なら、なるべく毎期、どちらが有利なのか試算しておきましょう。

簡易課税をつかうなら、前年度中に手続きが必要です。

今期が終わりそうになってから判断することは、できないのです。

とはいえ、予想は外れることも多いので、割り切りは必要です。

このあたりで、もしかしたらモヤモヤするのが、売上5,000万円の壁です。

5億円

上で「受けとった消費税と支払った消費税の差額が、税務署への納税額となる」と言いました。

ですが、これには条件がついています。

その条件とは、その年度の売上が5億円以下で、かつ、全収入のなかの課税売上高の割合が95%以上であること。

その年度の売上が5億円を超えると、受けとった消費税からマイナスできるのは、支払った消費税の一部になってしまう可能性があるのです。

収入には、消費税がかかる課税売上のほか、居住用の家賃のように非課税のもの、贈与のようにそもそも消費税の対象でないものの3種類のものがあります。

本来、経費などで支払った消費税は、これら3つのどれに紐づくものかを区別して、会計ソフト入力などをおこないます。

そして、完璧に区別して納税の計算をするのが、個別対応。

課税売上や非課税といった収入の比率におうじて、支払った消費税を全体的に割り振るのを一括比例配分といいます。

この個別対応と一括比例配分の間でも、損得は発生します。

そこで損をしないためには、個々の領収書などが「何のためなのか」を判断できるようにしなければなりません。

それぞれの領収書に、メモ書きなどが必須になると想像してみましょう。

その年度の売上が5億円を超えると、手間暇はおそろしく増える…と知っておきましょう。

まとめ

消費税の納税額が変わる、3つの売上についてみてきました。

インボイス登録をするかどうかを含め、消費税には損得のようなものが発生することもあります。

今回の記事ではふれませんでしたが、そこにまつわる手続きや期限もすごく難解です。

消費税は、基本的には、その年度が始まると何もできません。

事前の検討が、必須なのです。

もちろん事前の検討は外れることもあるので、ある程度は割り切りも必要ですが。

それでも、事前に知っておくことが大事ということを意識しましょう。

分かってやった、知らずにやった。

この2つには、大きな違いがありますから。

※ 記事作成時点の情報・法令に基づいています。