消費税はどんなときに損得が起こるのか

消費税には、計算方法の選び方などにより、損得が起こる可能性があります。

消費税が導入される前の状況に照らして、確認しましょう。

消費税の仕組みによる損得

消費税が導入されたのは、平成元年(1989年)です。

その導入から現在まで。

- 導入されることで損得はあったのか

- 導入後に損得が起こる理由

- インボイス制度による損得

この順で、確認しましょう。

導入されることで損得はあったのか

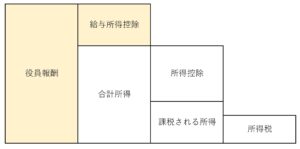

消費税が導入される前は、「収入ー経費=利益」が次のとおりだったとしましょう。

- 100ー60=40

これが、消費税の導入により、いったんは次のように変わりました。

なお、消費税は3%から始まりましたが、10%として。

それから、経費には給与や保険料のように消費税がかからないものがありますが、すべての経費に消費税がかかっている。

こんな前提の数字だと思ってくださいね。

- 110ー66=44

この数字。

税抜き経理をするなら「100ー60=40」となります。

いっぽう税込み経理をするなら「110ー66ー4=40」と。

税込み経理における「-4」というのは、税務署へ納める消費税です。

税務署への納税額は、収入とともに受けとった消費税「10」から、経費などで支払った消費税「6」をひいた残り「4」となる。

この「4」が経費に追加されるわけです。

つまり、消費税が導入されても、利益は「40」で変わらない。

消費税による損得も、ないわけです。

ただし、消費者にとっては負担が増えます。

「100」で買えていたものが、「110」になるので。

消費税は、モノやサービスを消費したかたが負担するものなのです。

ここまでは、収入に消費税がかかっているときのこと。

消費税には、輸出免税や非課税という区分もあります。

輸出免税とは、0%で消費税がかかっていることをいいます。

消費税は日本国内だけで有効なものなので、海外へ持ち込むわけにはいかない。

それぞれの国で独自のものがありますので。

そこで、日本で売れば消費税がかかるものを海外で売るときは、輸出免税とするのです。

やはり、導入前は次のとおりだったとしましょう。

- 100-60=40

これは、導入により、いったん次のように変わります。

- 100-66-34

税抜き経理なら「100ー60=40」と。

税込み経理なら「100-66+6=40」となります。

この「+6」は、受けとった消費税「0」から、支払った消費税「6」をひいた残り「-6」のこと。

納税額の計算がマイナスの値になるときは、還付されるのです。

輸出免税の場合も、導入前とは利益が「40」で変わりません。

還付を受けたからといって、導入前と状況は変わらないのです。

それから、非課税の場合。

たとえば居住用の家賃、土地の貸し付け、社会保険診療などが非課税です。

おなじく、導入前は次のとおり。

- 100-60=40

導入後は、次のように。

- 100-66=34

輸出免税とは違い、非課税の場合は、これで数字は確定です。

というのも、収入も経費も輸出免税とおなじですが、還付は受けられないのです。

還付は、受けとった消費税から、支払った消費税をひく。

この算式が原因となるものです。

この「支払った消費税をひく」のは、「消費税は消費したかたが負担するもの」ということが理由です。

もしこの仕組みがなければ、受けとった消費税を、そっくりそのまま税務署へ納めるだけ。

うえの数字をもう一度。

- 110-66=44

このとき、自分は「10」を納めます。

でも、「66」を受けとったかたは、「6」を納めることになります。

すると、税務署はあわせて「16」を受けとることに。

消費者が負担するのは「10」なのに。

税務署が受けとるのは「10」でなければなりません。

そこで、「-6」つまり「支払った消費税をひく」ことが必要になるのです。

ただ、非課税のものの値段は、導入前も後も「100」で変わりません。

そこで、非課税の収入のために支払った消費税は、その事業者が負担することになるのです。

その事業者が、消費者となる。

こんな理屈なのです。

消費税の導入により、消費者の負担は増えました。

それと同時に、非課税の収入がある事業者の負担もふえたのです。

導入後に損得が起こる理由

消費税の導入後は、計算方法が複数あることにより、損得が起こります。

まずは、簡易課税。

この簡易課税は、支払った消費税が、業種により決まるものです。

「受け取った消費税の○○%を、支払った消費税とする」

こんな仕組みになっているのです。

その代わりに、支払った消費税の集計をしなくてもよい。

手間が減るぶん、簡易なのです。

たとえば、次の状況だったとき。

- 110-66-44

原則的には、うえの数字から消費税を抜きだし、納税額は次のようになります。

- 10-6=4

でも簡易課税では、「-6」は「-7」かもしれないし「-5」かもしれない。

原則的には「-6」だったものは、業種により変わるのです。

ここで損得が起こります。

また、設備投資による損得も考えられます。

消費税には、減価償却という仕組みは存在しません。

設備投資のために支払った消費税は、設備投資をした年度で、全額を納税額の計算に組みこむのです。

すると、法人税や所得税では黒字であっても、消費税の計算は赤字に。

つまり、消費税だけは還付になる。

こんなことも起こり得ます。

ですが、この還付は、免税事業者は受けることができません。

免税事業者は、納付がない代わりに、還付もないのです。

ただ、ほんらいは免税事業者であっても、手続きをすればあえて課税事業者になることもできます。

設備投資の還付を受けるために。

このような状況が組み合わさったときには、「将来3年くらいは免税事業者に戻れない」という縛りが存在します。

還付を受けるなら、ほんらいは免税事業者であるはずの年度についても、消費税を納めることになるのです。

でも、設備投資をしたときに、将来のことは分かりませんよね。

ここで、損得が起こる可能性があるのです。

消費税の導入後は、簡易課税と設備投資。

その他にも細かいことはありますが、大きくはこの2つで損得が起こるのです。

インボイス制度による損得

インボイス制度導入後は、免税事業者をめぐって、損得が起こります。

まずは、免税事業者への支払いがあるかた。

- 受けとった消費税ー支払った消費税=税務署への納税額

この算式の「支払った消費税」が免税事業者へのものであるなら、その金額は、段階を踏みますが、最終的にはゼロになります。

たとえば、その支払いが「110」だったとき。

相手が課税事業者なら、「10」を支払った消費税として、うえの算式に組みこみます。

でも免税事業者なら、いまは「8」、来年あたりからは「5」、令和11年(2029年)からは「0」となります。

となると、免税事業者への支払いは、状況におうじて、金額を減らさないと負担が増えてしまう。

いっぽう、免税事業者にとって。

これまでが、次の数字だったとしましょう。

- 110-66=44

もしインボイス登録をして課税事業者になれば、次のように変わります。

- 110-66-4=40

インボイス登録をしないなら、最終的には、次のような可能性も。

- 100-66=34

インボイス制度をめぐっては、このような損得が起こるのです。

値付けによる損得

消費税率の変遷(3%、5%、8%、10%)、それにインボイス制度。

これらに応じて、税込み価格は変わるのが道理です。

でも、現実ではそうでないこともあります。

税率が変わったのに、値段は据え置き。

税率は8%なのに、110円というなんとなくの違和感。

免税事業者だから、消費税はとらないという善意。(けっして責めている訳ではありません。むしろ情があるかただな…と)

消費税が導入されてから、30数年たっています。

そして、この30年ほどは、給与はあまり上がっていません。

ということがあるので、なかなか値段は上げづらい。

そこで、親切心や工夫、そのほかネガティブな理由などにより、消費税が値付けに反映されないこともあります。

すごく冷徹になってみれば、ここにも損得があるといえます。

「どうすればよいか」は、とても難しいことです。

ただ、数字をなんとなく流すようなことは止めておきましょう。

インボイス登録をしているなら、適時に、間違いのないインボイスをそれとなく渡す。

免税事業者であっても、完全には金額を相手任せにしない。

取引先との関係によっては、難しいこともあるかもしれないですね。

でも、こっちは数字や消費税のことをちゃんと知っているという姿勢は示しておきましょう。

やっぱり、中にはなめてくるような人たちもいますし。

それで、どうしようもなくストレスになるようなら、営業を考えてみましょう。

気持ちよく取引できる相手を。

消費税は、もはや10%

そして、さらに上がる可能性もあります。

けっして無視できない金額になっているのです。

だから、数字をなんとなく流すのは止めておきましょう。

知っているということが、盾になることもありますよ。

まとめ

消費税はどんなときに損得が起こるのかについて、みてきました。

とくに簡易課税、設備投資、そしてインボイス制度には用心しましょう。

ただ、これらの損得は、将来になってみなければ分からないもの。

仕組みが分かったら、ある程度の割り切りも必要だと思っておきましょう。

※ 記事作成時点の情報・法令に基づいています。