少額減価償却資産があるときの決算書・申告書の書き方

30万円未満の固定資産は、使いはじめた年で購入のために支払ったお金を一括で経費にすることができます。

そのためには、青色決算書に記入しておかなければいけないことがあるので、書き方を解説します。

少額減価償却資産の特例とは

商品などの売りものではなく、車や備品など事業でつかうモノを固定資産とよびます。

青色申告をしているフリーランスは、単価10万円以上30万円未満の固定資産の取得価額を、それらを使いはじめた年に一括して経費にすることができます。

本来は減価償却により何年かかけて経費にしていくところ、使いはじめた年で「消耗品費」などとしてすべて経費にできるのです。

ただし、貸し付け用のものや骨とう品など減価償却をしないものは対象になりません。

また、この特例を受けられるのは1年あたり300万円までとなっています。

結局のところ出ていったお金はいずれ経費になるのですが、この特例をつかうことでより早い段階で経費になるため、当面の税金がすくなくなるのです。

また、減価償却を経ないことでお金と利益のズレがなくなり、数字とお金をよりシンプルにみることができます。

なお、30万円未満かどうかの判断に消費税をふくめるか・ふくめないかは、つかっている経理の方法によります。

- 税込み経理……消費税をふくめて判断

- 税抜き経理……消費税をふくめないで判断

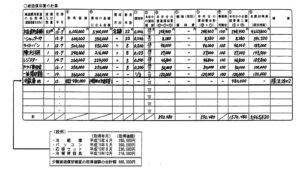

そして、この特例をつかうためには、青色決算書の減価償却のページに次のことを記入し、また明細も保管しておく必要があります。

- 少額減価償却資産の取得価額の合計

- 「摘要」に「措法28の2」と記入

ちなみに、単価10万円未満の固定資産も使いはじめた年で一括して経費にすることができますが、じつは適用される法律がちがいます。

そのため、単価10万円未満の固定資産については上記のような記入は不要です。

では、決算書などにどう記入するかをみていきましょう。

青色決算書・申告書の書き方

記入が必要なのは、青色決算書の3ページ目にある「減価償却費の計算」の部分です。

具体例は、国税庁の資料から抜粋したものをみてみましょう。

なお、決算書ではなく申告書の第2表に「特例適用条文等」を記入するところがあります。

ここには、住宅ローン控除に関することなどを記入しますが、少額減価償却資産についての記載は不要です。

なので記入が必要なのは青色決算書のみで、申告書には必要ありません。

償却資産税のこと

この特例をうけた固定資産は、償却資産税(事業用のものにかかる固定資産税)の対象になります。

償却資産税は、未償却残高が合計150万円未満ならゼロ円ですが、申告は必要なのですこし手間はかかります。

なお、単価20万円未満の固定資産には、3年で経費にする一括償却という仕組みがあります。

この方法をつかったときは、償却資産税の対象にはなりません。

似たような値段帯でややこしいですが、手元のお金の状況や複数年トータルの税金を考えてから、どんな特例をつかうか検討しましょう。

20万円以上30万円未満のものが多いときは、少額減価償却資産の特例をつかわないほうが長い目でみたときの節税になることもあるので。

まとめ

少額減価償却資産の特例をつかうときの青色決算書の書き方を解説しました。

忘れてはいけないのは、摘要に「措法28の2」と記入することです。

「租税特別措置法第28条の2」からきているので数字も間違えないように気をつけましょう。

※ 記事作成時点の情報・法令等に基づいています。

当事務所のサービス