所得税の還付申告はいつからいつまでできるのか

所得税の還付申告は、翌年1月1日から5年間、おこなうことができます。

どんなときに還付になるかも、確認しておきましょう。

目次

いつからいつまでできるのか

所得税の還付申告は、翌年1月1日から5年間、おこなうことができます。

所得税をはらうことになる申告は、毎年2月16日~3月15日の間におこないます。

還付申告には、このような期限がもうけられていないことに注意しましょう。

というのも、還付申告は、所得税をはらうときのように、義務ではないからです。

還付申告は、「することができる」という表現なのです。

居住者は、その年分の所得税につき源泉所得税などがある場合には、損失申告ができる場合を除き、源泉徴収税額等の還付または予納税額の還付の規定による還付を受けるため、税務署長に対し、確定所得申告に掲げる事項のほか、控除しきれなかった源泉所得税など一定の事項を記載した申告書を提出することができる。

(所得税法 122条をアレンジ)

なので、還付になるかどうかは、ご自身で判断しなければなりません。

どんなときに還付になるかも、確認しておきましょう。

所得税が還付になるケースは?

所得税が還付になるためには、すでに所得税をはらっている必要があります。

還付とは、過去に自分がはらった税金がもどってくることをいうので。

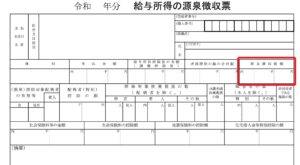

もし、役員報酬や給与をうけとっている場合には、源泉徴収票のつぎのところにあります。

いっぽう、講演料やデザイナー・士業の料金からは、源泉徴収がおこなわれます。

1年がおわると、相手によっては支払調書をおくってくれます。

ただ、支払調書をわたすのは義務ではないですし、発生主義ではなく現金主義でつくられることもあります。

そのまま鵜呑みにできないときがあるので、自分で計算できるようにしましょう。

すでに源泉徴収や予定納税で所得税をはらっている前提で、還付になるのは次のようなケースです。

- 医療費やふるさと納税がある

- 住宅ローン控除をうける(初年度のみ)

- 年末調整で忘れものがあった

- 1年分の所得税が、源泉徴収された・予定納税したものよりすくない

- 青色申告のメリットをうける

医療費やふるさと納税がある

医療費やふるさと納税は、年末調整に組みこむことができません。

(ふるさと納税のワンストップ特例は、住民税がすくなくなる特例です)

なので、還付申告をしなければなりません。

住宅ローン控除をうける(初年度のみ)

住宅ローン控除は、初年度のみ、確定申告(還付申告)をおこないます。

ローンの残高証明書や登記簿・計算の明細など、こまかい資料が必要になってきます。

2月~3月のあいだ、税務署はとても混みます。

すこしでも早く準備をして、混むことによるムダな時間をへらしましょう。

年末調整で忘れものがあった

生命保険や、だれが扶養になるか。

これらは、年末調整に組みこみます。

ただ、忘れることもあるでしょう。

そんなときは、年末調整のやり直しをすることもできますが、時間はかかるもの。

自分でサクッと還付申告したほうが、ラクかもしれない…ということも考えておきましょう。

1年分の所得税が、源泉徴収された・予定納税したものよりすくない

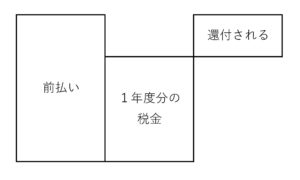

源泉徴収も予定納税も、所得税の前払いです。

1年の所得税を計算すると、前払いのほうが多いこともあります。

この計算をするためには、収入も経費も、すべて織り込まなければなりません。

年が変わってから準備をはじめると、2月~3月の混む時期にあたってしまうかもしれません。

できれば、年内に、11月までの帳簿・会計ソフト入力は終えておきましょう。

青色申告のメリットをうける

青色申告特別控除をつかった結果、還付になることもあります。

この青色申告特別控除(55万円または65万円)をうけるには、申告期限(3月15日)までに申告をすることが条件になっています。

還付申告は、翌年1月1日から5年間できますが、なかには例外的な存在もあることを知っておきましょう。

また、個人事業の赤字は、将来3年間の黒字と相殺することができます。

将来の所得税が、すくなくなるのです。

この仕組みも、赤字の年は青色申告することが必要です。

まとめ

所得税の還付申告はいつからいつまでできるのか…についてみてきました。

税金の時効は、通常のケースなら5年です。

ただし、還付申告では、5年のスタートが1月1日になることに注意しましょう。

※ 記事作成時点の情報・法令に基づいています。