「会社のお金がよく分からない」から抜け出すために(資金繰り表)

会社のお金の流れがよく分からない……

いま自由に使えるお金はいくらあるんだろう?

利益は出ているのに、なぜお金が残らないんだろう?

よく聞く声ですが、こういう疑問が残っていると、確信を持って事業に集中できないのではないでしょうか。

自分が思っているのと何かが違う感じがすると、何を頼りに判断をしていけばよいのか、少し不安になりますよね。

そんな状態から抜け出すのに役に立つのが、資金繰り表です。

目次

なぜ資金繰り表が必要か

資金繰り表は、お金の出入りだけを集計した表です。

決算の際には、利益の計算書(損益計算書)や財産の内訳書(貸借対照表)などを作りますが、これらの書類からお金の出入りはパッと見ただけでは分かりません。

長い間経営をしてきた方には肌感覚で分かっている方もいますが、会計に慣れていても頭の中だけで理解するのは困難です。

なぜかと言うと、

お金が入ってきたのに売上とはカウントしないもの

お金が出ていったのに経費とはカウントしないもの などがあるからです。

利益とお金の動きは違うのです。

<お金が入ってきたのに売上とはカウントしないもの:例>

- 借入金の入金

- 前期に売上に計上したものの入金

- 預り金、前受金 など

<お金が出ていったのに経費とはカウントしないもの:例>

- 売れていない商品の購入分

- 固定資産のうち減価償却されていない分

- 借入金の元本の返済分 など

こういうものがあるため、利益とお金の動きにズレが出てくるのです。

最終的には両者は一致するのですが、月や年単位でみた場合、一致することは稀です。

結局は、黒字を続ければお金は増えてきますし、赤字なら減っていきます。

問題は、どの時点でいくらのお金があるか、なのです。

このタイミングを把握できていないと、黒字倒産などがおきてしまいますし、急に大きな支払いがあると困ってしまいます。

(注)黒字倒産……利益は出ているのに、待ってはくれない支払いに売上などの入金が間に合わずにおきてしまう現象です。

こういった問題や冒頭の疑問を解消し、お金の流れを見える化するのに役立つのが、資金繰り表です。

メリット

お金がどう入って、どう出ていくのか

つまり、お金の流れが分かるようになります。

「黒字なのに、なぜお金が減るのか?」

「赤字なのに、お金がそれほど減ってない気がするんだけど、使ってしまっても良いのか?」

事業をしているとよく出てくる場面ですが、こういう事の理由が分かるようになるのです。

そして、お金の流れが分かれば、対策を考えるきっかけにもなりますし、お金の使い方にもより確信が持てるはずです。

その結果、お金に対する自分なりの判断基準を持てるようになる、これが最大のメリットです。

副次的に、黒字倒産の防止や急な出費の備えにも繋がりますし、金融機関からの融資もスムーズになります。

融資の申し込みには、資金繰り表を要求されますので、普段から作っているとなれば金融機関の見方も変わります。

デメリット

資金繰り表は、過去の実績と将来の予測の2種類を作りますが、やはり手間暇がかかります。

過去のものであれば、経理の担当者や会計事務所の方に頼めばすぐにできるはずです。

将来のものは、経営者でなければ持っていない情報や意思を反映させてこそ意味があるので、独りではなく誰かと一緒に始めるのが良いでしょう。

作り方

資金繰り表には特に決まった様式はありませんが、一度作ったものをいじっていく事になるので、Excelで作るのがおススメです。

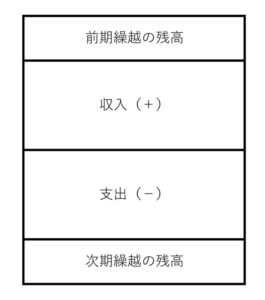

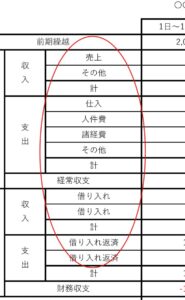

お金の動きだけを集計するので、次のようなイメージのものとなります。

売上や経費を集計するのではなく、お金が入ってきた・出ていったを集計します。

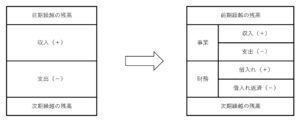

もちろん、これだとざっくりし過ぎですので、一般的には、次のように本業(事業)の部分と資金調達(財務)の部分に分けます。

状況によっては、機械や車の購入(投資)の部分を追加しても良いかもしれません。

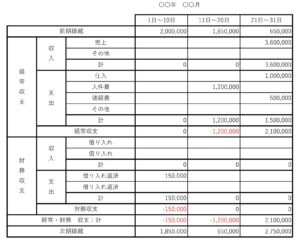

資金繰り表のサンプル

イメージがつかめたところで、サンプルをみてみましょう。

月単位で1年分並べるタイプも一般的ですが、まずは1か月の推移をつかむのがおススメですので、今回ご紹介するのは1か月分のものです。(数字はサンプルです)

ポイント1(期間の区切り)

借り入れ返済、人件費の支払い、売上入金や仕入支払いなどの期日を目安に区切りましょう。

それぞれの支払いが終わったタイミングで、いくらお金が残っているかを確認するためです。

この例では、借り入れ返済(10日)、人件費の支払い(20日)、売上や仕入などの決済(月末)として作ってあります。

ポイント2(科目)

いろいろな科目の中に、気になるものがあると思います。

慣れないうちはざっくり掴み、徐々に自分が知りたいところを増やしていくのがよいでしょう。

使い方

まずは過去の実績を把握する

資金繰り表は、過去のものと将来のものがありますが、まずは過去の実績を把握しましょう。

お金の流れのサイクルを知る、ということです。

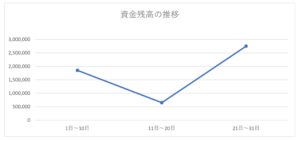

注目して欲しいのは、下の方にある「次期繰越」の欄です。

グラフにしてみると次の様になりますが、お金の残高の最高・最低ラインをつかみましょう。

将来がどうなるか予測してみる

例えば、来月です。

1か月が終わるあたりで、来月の入金・出金の情報がある程度揃っていると思います。

完成した直近の資金繰り表をコピーし、正確でなくても良いので、来月の予測の数値を入れてみましょう。

もし、次期繰越のどこかが赤字になるなら、お金を工面しなければなりませんし、浮いているお金があれば、未払いのものや来月より先の予定等の確認をしてから使ってよい部分がいくらなのかを考えてみましょう。

そして、1か月ごとの資金繰り表を作るのに慣れてきたら、1年分のものを作るのはいかがでしょうか。

たとえ数字が曖昧であっても、視野が広くなる感じがすると思いますよ。

さて、ここまでくれば冒頭に述べた「いま自由に使えるお金はいくらあるんだろう?」「利益は出ているのに、なぜお金が残らないんだろう?」という疑問にも、ある程度の答えが出ているはずです。

そして、「じゃあ、どうするか」に向かって、前よりも確信を持って踏み出せるはずです。

数字の根拠とともに。

※ 記事作成時点の情報・法令に基づいています。