フリーランスの税金で経費になるもの・ならないもの

ひとくちに税金といっても、色々なものがあります。

その税金について、経費になるもの・ならないものを解説します。

目次

経費になる税金

フリーランスが払う税金のうち、経費になるものは次のとおりです。

一般的には「租税公課」として経理します。

- 事業税

- 固定資産税(償却資産税をふくむ)

- 消費税

- 自動車税

- 印紙税

ただし、事業以外でもつかっているモノ・消費税の経理方法による違いには注意が必要です。

事業以外でもつかっているモノ

- 自宅の一部を事業用にしている

- 自動車をプライベートでもつかっている

このように、あるモノを事業でもつかうしプライベートでもつかう場合は、家事按分が必要です。

家事按分とは……?

面積や走行距離・つかう時間・日数などの基準により、「事業:プライベート」の比率を計算します。

その後、事業もプライベートもふくめた全体の減価償却費や購入代金などのうち、事業の部分だけを経費にする。

これを家事按分といいます。

この家事按分の対象になるモノにかかる税金も、家事按分しましょう。

消費税の経理方法による違い

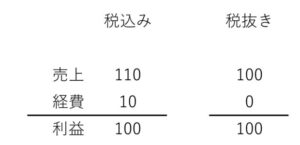

消費税の経理には、税込み経理・税抜き経理の2つがあります。

このうち、消費税を経費としてとらえるのは、税込み経理です。

しかし、どちらの方法をつかっても利益はおなじになります。

たとえば、売上「110」だけがあったとしましょう。

税務署へ納める消費税は「10」です。

すると、次のようになります。

税抜き経理のとき、売上「110」は次のように経理します。

(現金など)110 (売 上)100

(仮受消費税) 10

この「仮受消費税」は収入でも経費でもなく、借入金のような負債となるため、利益の計算には登場しません。

そこで、上記のような違いがうまれるのです。

結局のところ、どちらでも利益はおなじになりますので「消費税は経費になる」と考えておきましょう。

経費にならない税金

フリーランスが払う税金のうち、経費にならないものは次のとおりです。

- 所得税(予定納税・源泉所得税をふくむ)、住民税

- 延滞税などの罰金

- 国民健康保険税

所得税(予定納税・源泉所得税をふくむ)、住民税

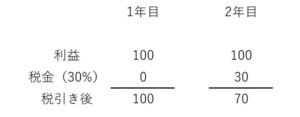

もし、この2つの税金が経費になるなら……と考えてみましょう。

1年目の税金が2年目に経費になる、というサイクルで。

- 1年目も2年目も利益(課税される所得)は「100」

- 税率……30%

2年目にはらう税金は「100×30%=30」なので、次のようになります。

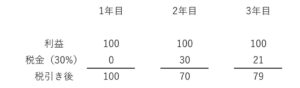

ひきつづき3年目もみてみましょう。

3年目にはらう税金は、2年目の税引き後にかかるので「70×30%=21」です。

税引き前の利益がおなじなのに、税金は年ごとに変わっていきます。

何かおかしい感じがしませんか?

また、税金には過去の申告を手直しできる修正申告や更正の請求という手続きがあります。

もし、1年目の申告を後から直すなら、2年目以降の税金も変わっていきます。

これは大変ですよね。

こんな計算上のテクニックのような側面もあり、所得税・住民税は経費にならないと思っておきましょう。

延滞税などの罰金

延滞税や駐車違反などの罰金は、経費にはなりません。

もし罰金が経費になるなら、そのぶん税金はすくなくなりますので罰金の効果がうすれてしまいます。

また、「駐車違反で節税!」なんてうたい文句もでてくるかもしれません。

あまりよろしくない、ということで罰金は経費にならないのです。

国民健康保険税

国保について、国民健康保険「税」だったり国民健康保険「料」だったり、自治体により呼びかたが違うときがあります。

これは基づいている法律の違いによるもので、実態は健康保険、つまり社会保険です。

ですので、経費ではなく社会保険料控除(所得控除)の対象になります。

まとめ

フリーランスの税金で経費になるもの・ならないものについて解説しました。

ひとくちに税金といっても色々なものがあり、払うタイミングもさまざまです。

「覚えられない」と感じたら、こまめな経理がおススメです。

まとめてやると大変なので、そのつど疑問を解消しておきましょう。

※ 記事作成時点の情報・法令等に基づいています。

当事務所のサービス