所得税の税率:よくある勘違いと節税のタネ

- 所得が○○円だと税率があがるから、超えない方がよい?

所得税の税率は、あるラインを超えても、全体の税率が変わるわけではありません。

しかし、所得税の算式をみると勘違いしてしまうのも分かりますので、その点について解説します。

また、あるかたの所得を家族などに分散させることによる節税の仕組みについても解説します。

よくある勘違い

個人の収入にかかる所得税は、所得が多いと税率が高くなり、所得が少ないと税率も下がります。

(収入から経費などをマイナスしたものが所得です)

たとえば、次の問題をどう考えますか?(数値や税率は説明のためのサンプルです)

- 所得が100万円まで……税率5%

- 所得が200万円まで……税率10%

では、所得が103万円なら、所得税はいくらになるか?

103万円の10%だから……10.3万円

次のようなイメージになるでしょうか。

こう考えるなら……

もし所得を3万円減らせば、100万です。すると、所得税は100万円の5%、つまり5万円です。

所得税が5万円ちかく少なくなります。

減らす所得は3万円なのに。

じゃあ、所得を減らした方がトクだね!

と、ここまでがよくある勘違いです。

正しくは、所得を減らしてもトクしません。

正解は…

上記のサンプルの正解は、次のようになります。

- 103万円のうち、100万円までは5%なので、5万円

- 103万円のうち、残り(3万円)は10%なので、3,000円

- 合計で、53,000円

税率が変わるラインを超えると、「全体の」税率が変わるわけではないのです。

100万円までは5%ということは、変わりません。

実際の税率でみてみると

ちなみに、所得税の正しい税率は、次のとおりです。

表の右にある「控除額」が、一定ラインを超えても全体の税率が変わるわけではないことを表しています。

もし、所得が200万円だったら、次のように計算します。

- 200万円×10%ー97,500円=102,500円

税率ごとに分けるのなら、次のように計算することもできます。

- 195万円×5%=97,500円

- (200万円ー195万円)×10%=5,000円

- 合計で、102,500円

所得税の計算は、とりあえず税率の一番高いものを使います。

その後、税率が低いところを本来の金額に直すため、控除額をつかうのです。

なので、一定ラインを超えても、全体の税率が変わるわけではないのです。

ちなみに、こういう税率の仕組みを「超過累進税率」と呼びます。

節税のタネ

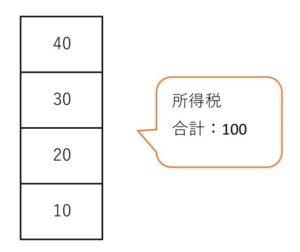

あるかたの所得が、次のとおりだったとします。

ボックスの中の数字は税率の区分ごとの所得税をあらわしています。

(イメージをつかんでもらうためなので、実際の税率などは考慮していません)

これを、2人で均等に分けると、次のように変わります。

トータルの所得税は減るのです。

これが節税のタネです。

よく行われているのは、自分の所得を家族に分ける方法です。

フリーランスであれば青色事業専従者給与、会社を経営しているのなら給与または役員報酬を活用して。

ただし、働いていないのに給与、働きに見合っていない給与、これらは全部または一部が経費とは認められません。

もし、こういった給与があるときは、かえって税金が増えてしまう可能性もあります。

給与を渡すなら、それに見合った働きが必要なのです。

これを踏まえて、この節税のタネを活用しましょう。

まとめ

所得税の税率は、あるラインを超えても、全体の税率が変わるわけではありません。

しかし、所得税を計算する算式をみると、まず、あてはまる税率のうち一番高いものを使うようになっています。

そこで生まれる勘違いについて解説しました。

なお、家族などに事業で働いてもらうという条件付きで、所得を分散させることによる節税策もありますので、うまく活用しましょう。

※ 記事作成時点の情報・法令等に基づいております。

当事務所のサービス